Naturgy perderá 3.000 millones este año tras sanear el deterioro de activos

Provisionará 4.900 millones para adaptarlos al valor de mercado Incrementa el dividendo un 59% en cinco años, hasta 6.900 millones

Gas Natural Fenosa (bautizada este miércoles como Naturgy) registrará este año pérdidas por unos 3.000 millones de euros, tras la decisión del nuevo equipo de gestión, que encabeza Francisco Reynés, de aplicar una depreciación a sus activos de generación en España (centrales de carbón, de gas y nucleares) por 4.900 millones de euros. De estos, 2.000 millones corresponden al fondo de comercio, que queda en valor cero, y, el resto, proporcionalmente a cada planta.

Según el plan estratégico 2018-2022 que Reynés presentó este jueves en Londres en una conferencia de analistas, la energética aplicará dicho ajuste en el primer semestre de 2018 (quedan dos días), lo que llevará a la compañía a registrar esas fuertes pérdidas, si bien, los resultados se recuperarán de manera significativa en 2019 y tendrá un efecto beneficioso en Bolsa.

Se trata de “una operación contable”, según su presidente, para adecuar en libros el valor de las plantas de generación en España, un mercado que sufre una fuerte sobrecapacidad desde que se inició la crisis. Se trata de ajustarse al valor de esos activos consensuado por los analistas.

La medida se ha interpretado como un órdago a sus rivales, Endesa e Iberdrola, que podrían verse obligadas a hacer lo propio.

En este sentido, Reynés recordó que otras compañías, como Engie o Eon, ya lo han hecho, y no quiso entrar “en lo que hagan los demás”. Según sus palabras, “somos responsables de nuestros propios actos y es un acto de coherencia”.Según aclaró, “este ajuste de valor no tiene impacto alguno en la remuneración al accionista del periodo, y a partir de 2019 tendrá un efecto positivo en los resultados del grupo”.

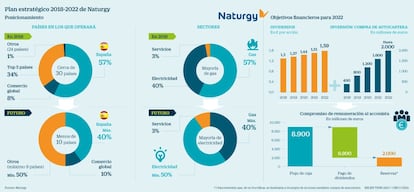

Muy por el contrario, Naturgy se ha comprometido, pese al citado deterioro, a repartir 6.900 millones de euros hasta 2022, lo que supone un incremento del 59% respecto a 2017, en que pagó 1.000 millones de euros. Este año, la retribución aumentará un 30%, hasta 1,3 euros por título, y un 5% anual hasta el fin del plan, 1,59 euros por acción.

Objetivo: menos gas y más electricidad

Naturgy pretende reducir el peso del gas en su mix energético y equilibrarlo con el de la electricidad y los negocios regulados (redes). Frente a un 52% que ahora representan estos negocios, se alcanzará el 70% en 2022. En cuanto al gas, que hoy supone un 57%, frente al 40% de la electricidad, en cinco años, el reparto se invertirá: un 40% el gas y un 50% la electricidad (los servicios pasarán del 3% al 10%).

El presidente de Naturgy, Francisco Reynés, insistió en que una de las claves para el cumplimiento de los objetivos es “la simplicidad”. Tras recordar que se ha reducido el número de miembros del consejo de 17 a 12 y ha aprobado un organigrama más minimalista, también se pretende simplificar la cartera de inversiones. “Hemos identificado los mercados y negocios en los que no queremos estar y los que no queremos estar”, aseguró tras reiterar que “no estamos obsesionados con el efecto de la caja. Hay que mantener el mínimo retorno”, dijo.Con un recorte de costes operativos de 500 millones de euros anuales, que le permitirá “mejorar notablemente la rentabilidad”el Ebitda aumentará entre un 3% y el 7% en Chile (en electricidad y gas), Brasil y Argentina (gas), mercados por los que se seguirá apostando.

Según Reynés, el equipo directivo está incentivado para lograr los objetivos anuales y a largo plazo del plan, con dos variables clave: flujo de caja libre (que regirá a la hora de repartir dividendo, y no el pay out) y el retorno de las inversiones, “algo fácil a largo plazo”. Los analistas compartieron con el ejecutivo que se trata de un “plan conservador”, dado el plazo previsto.

En palabras del ejecutivo, el plan ofrece “más soluciones, saca más provecho de las tendencias, está más centrado y es más sencillo, con más rendición de cuentas. Los negocios tendrán más autonomía para lograr ese nivel de resultados, con todas las herramientas. No hay inversiones por razones estratégicas sino por razones de retorno”.

El cambio en la gestión que está imprimiendo el nuevo presidente, ex consejero delegado de Abertis, se ha dejado notar con rapidez.

Desde su llegada a Gas Natural el pasado febrero, en que sustituyó a Isidro Fainé en la presidencia y al que fuese consejero delegado, Rafael Villaseca, en las labores ejecutivas, Reynés ha cambiado el organigrama, con áreas más autónomas y responsables de sí mismas, agrupando la gestión de todos los mercados (liberalizados y regularizados, de gas o de luz) y ocultando el sesgo regulado del grupo: las redes de distribución se llaman ahora infraestructuras.

Según aclaró el presidente de Naturgy, este dividendo se pagará con el “resultado individual”, no el consolidado, que no desveló pero “es superior a la retribución a pagar” (1.300 millones) y procede esencialmente de los ingresos obtenidos este año por el 20% que la compañía ha vendido de la sociedad que ha integrado los activos de las redes de distribución de gas natural, Nedgia.

Por otra parte, Naturgy se reserva otros 2.000 millones para inversiones que, de no fructificar, se destinarán a la recompra de acciones mediante la compra de autocartera. De esta manera, Naturgy, que no ofrece el habitual dividendo flexible, evita la dilución de valor del accionista al recortar el capital. Una novedad es que la sociedad repartirá el pago del dividendo, no en dos veces al año sino en tres. En la primera recibirán un 20% de la retribución, y en la segunda y tercera, el 35% y el 45%, respectivamente.

Frente a la sospecha de fuertes desinversiones, la compañía solo ha anunciado ventas por 300 millones, que, sumados a los 2.700 millones desinvertidos este año (especialmente, por la enajenación de Nedgia, cuyos ingresos se han destinado a reservas) arroja un importe de 3.000 millones.

Estas desinversiones se centrarán en pequeños activos no estratégicos, lo que supondrá la salida de la compañía de un tercio de los países en los que está presente, como Moldavia, Costa Rica, República Dominicana o Panamá. Precisamente este miércoles, el grupo anunció la venta de su mina de carbón de Sudáfrica y la central de fuel que tenía en Kenia.

También reducirá el abultado número de sociedades (unas 200).“Saldremos de países sin masa crítica, sin crecimiento o donde no tenemos participaciones mayoritarias”, dijo. Ya hay 20 desinversiones identificadas.

Naturgy prevé invertir en cinco años 8.400 millones de euros, de los cuales, 5.300 millones serán para crecimiento (ya en marcha) y el resto, en mantenimiento y operación. “No queremos competir en crecimiento inorgánico, sino orgánico, queremos valor”, reiteró Reynés en lo que ha sido la primera conferencia ante analistas en la City de Londres de la ya antigua Gas Natural Fenosa. “Si no encontramos proyectos adecuados, devolveremos el dinero a nuestros accionistas”, añadió en referencia a los 2.000 millones citados.

Con una deuda igual a la de 2017 (16.300 millones de euros) prevista para el fin del periodo del plan, “gracias a la disciplina financiera”, el grupo mantendrá el mismo nivel de apalancamiento. El Ebitda se situará aproximadamente en 5.000 millones; el beneficio neto en 1.800 millones y se prevé una generación de flujo de caja libre de otros 1.800 millones en media anual, “gracias a eficiencia”.

Ante los inversores, Reynés remarcó “la importancia de los ejes de cambio que contribuirán a transformar el grupo en los próximos años, para convertirnos en un player internacional”, de ahí la nueva imagen corporativa y el cambio de marca. Preguntado por el futuro de las centrales de carbón de la compañía, Reynés insistió en que depende de la rentabilidad. Tanto las centrales de carbón como las nucleares, “tienen una vida útil y la discusión ahora es en qué condiciones se puede ampliar”, pues, de lo contrario, se cerrarán solas, vino a decir.

Respecto a la compra por parte de Repsol de dos centrales de ciclo combinado a Viesgo, Reynés no quiso opinar. Sí consideró que no hay mercado para nuevas plantas, en alusión al escaso grado de funcionamiento del parque de gas en España.