Qué brokers cobran menos comisión para invertir en el extranjero

XTB es el único bróker que fija una tarifa única para cualquier mercado Algunas firmas ofrecen precios distintos según el mercado europeo de cotización

Las acciones de Amadeus se revalorizan más de un 20% en lo que va de año, lo que supone una ganancia de 12 euros por título para los inversores que optaron por este valor, el que más sube del Ibex 35 en 2018. Al otro lado del Atlántico, Innovate Biopharmaceuticals se anota un alza del 1.600% en estos seis meses (la mayor del Nasdaq), razón suficiente para que sean cada vez más los inversores que optan por depositar sus ahorros en valores internacionales.

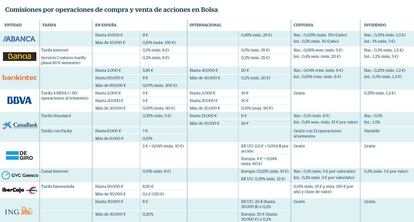

No obstante, aunque las ganancias sean mayores, el coste de hacerlo también lo es. La comisión de los principales intermediarios online por operar en Bolsas extranjeras es de media entre dos y tres veces superior a hacerlo en España, aunque el coste puede llegar a multiplicarse por cinco según la entidad.

Según un análisis realizado por CincoDías para inversiones de 30.000 euros en valores nacionales e internacionales, la tarifa más económica es la de XTB Broker, ya que en este momento cuenta con una promoción por la que las primeras cinco operaciones mensuales, siempre que no superen los 30.000 euros, son gratuitas. Esta firma, que incorporó en marzo el servicio de compraventa de títulos, es la única con tarifas únicas para todas las transacciones. Cuando se superan los 30.000 euros, todas las operaciones tienen una comisión del 0,12%.

A continuación, solo Renta 4, De Giro y CaixaBank cobran menos de 20 euros para el importe analizado, mientras que Bankinter e ING alcanzan esta cifra y el resto la superan, llegando incluso a los 300 euros en el caso de Liberbank.

Frente a esta comisión para los valores de mercados europeos y estadounidenses, siete de los brókeres estudiados ofrecen un coste inferior a 20 euros para operaciones en la Bolsa española, siendo Bankinter e ING los más económicos, mientras que Kutxbank y, de nuevo, Liberbank son los más caros, con un precio de 180 euros.

No obstante, si no se tiene en cuenta el valor de la inversión, DeGiro sería el bróker más barato, ya que el importe cobrado por compraventa de títulos españoles es de dos euros más el 0,04% de la operación, con un máximo de 10 euros.

Al operar en Bolsa, los inversores también tienen que tener en cuenta que a las tarifas ofertadas hay que sumar, en la mayoría de los casos, los cánones bursátiles aplicados por cada mercado y otras comisiones. DeGiro, ING o Selfbank no cobran por el cobro de dividendos ni por la custodia de las acciones, pero otras firmas llegan a percibir hasta un 0,5% de las retribuciones recibidas por el accionista en la Bolsa española. Si el título es de otro mercado, Banco Santander cobra un mínimo de 30 euros y Liberbank, de 12 euros.

Por otro lado, la comisión de custodia mínima fijada por estas dos entidades para operaciones con títulos extranjeros es también de las más altas del mercado, 60 y 36 euros, respectivamente. Kutxabank cobra también un mínimo de 36 euros.

La mayoría de los brókeres online cuenta con tarifas distintas según los importes de la inversión realizada y establecen varios tramos que suelen beneficiar al pequeño inversor. Por ejemplo, para transacciones inferiores a 2.000 euros, Santander cobra tres euros mientras que si aplicara la comisión del 0,25% que tiene para mayores importes, el coste sería de cinco euros. Aunque estas tarifas no siempre les favorecen. En el caso del BBVA, la aplicación de una comisión del 0,05% sobre esos 2.000 euros (la tarifa que se aplica para operaciones superiores a 20.000 euros), sería más económica que el coste fijo de tres euros para compras de menos de 2.000 euros.

Además, algunas entidades establecen diferencias de precio incluso dentro del Viejo Continente. Self Bank tiene una tarifa de 15 euros o del 0,2% de la operación para valores de Alemania, Francia, Holanda y Reino Unido, mientras que para títulos del mercado belga, italiano o portugués, establece una comisión fija del 0,2% del importe con un mínimo de 30 euros.

No obstante, la situación aquí descrita podría cambiar en los próximos meses con la llegada de Revolut. La fintech británica anunció a principios de mes que lanzará una plataforma global de inversión para comprar y vender acciones de cotizadas en los principales mercados de renta variable del mundo sin comisiones (a excepción de la fijada por el operador bursátil).

La compañía británica, que ya ha alcanzado los dos millones de clientes en Europa y roza los 90.000 en España, no tiene claro aún cuál será su fórmula para obtener beneficios, pero según explicó a este periódico, estudia conceder préstamos a sus clientes que tendrán como eventual colateral los títulos adquiridos.

Y es que las fintechs están revolucionando el mercado tradicional y los operadores están tomando nota para mejorar sus servicios. Es el caso de CaixaBank, que acaba de lanzar una plataforma de trading personalizable para los inversores más activos, que engloba en un único entorno toda la información que el usuario necesita y operar y una aplicación móvil, BrokerNow, que facilita las operaciones de compraventa de acciones, incorpora gráficos interactivos y muestra la información sobre el estado de las inversiones, los valores favoritos del inversor, órdenes y rentabilidad.

Cómo declarar las ganancias en el extranjero

Las plusvalías generadas por la compraventa de acciones o el cobro de dividendos tributan como rendimientos de capital mobiliario, por lo que se les aplica un tipo impositivo que oscila entre el 19% para los primeros 6.000 euros, el 21% a partir de esa cantidad y hasta 50.000 euros, y el 23% por el exceso de este último importe.

Si las acciones pertenecen a empresas que cotizan en el extranjero, la tributación no cambia para las compraventas, pero sí para los dividendos, donde habitualmente se aplica el convenio de doble imposición. El país de la empresa aplicará su retención y esta se devolverá, con unos límites, al realizar la declaración de la Renta en España. La misión es evitar que se paguen impuestos dos veces por el mismo concepto.

Los convenios para evitar la doble imposición que firma España con otros países habitualmente siguen el modelo de la OCDE. El contribuyente que cobre dividendos de una empresa extranjera con la que exista convenio soportará una retención en origen mínima del 15%. Y este será el porcentaje máximo que podrá recuperar en el IRPF; si se supera, el ahorrador tendrá que reclamar a la Hacienda del otro país en caso de que quiera recuperar el dinero cobrado de más. Además, tendrá que tributar por los dividendos según el tipo que corresponda en España: 19%, 21% o 23%.

La Agencia Tributaria, de entrada, da por hecho que en origen se ha retenido el 15% y devolverá hasta ese porcentaje como máximo. Por ejemplo, por 1.000 euros cobrados en dividendos en Holanda, al accionista el intermediario le retendrá un 15% (150 euros) de ese dinero para la Hacienda holandesa. Pero también ha de retener el 19% para España (190 euros). En el IRPF, el inversor recuperaría esos 150 euros. Pero en otros países con retenciones superiores al 15% en los dividendos debería realizar la reclamació