Así se han comportado las salidas a Bolsa de 2017

Prosegur Cash lidera las subidas con un alza del 30% y solo Aedas se desmarca de la tendencia alcista De los 23 estrenos del año en todos los mercados, 13 mantiene un saldo positivo

El buen momento vivido por la renta variable en 2017 ha propiciado las salidas a Bolsa. Según datos de BME, hasta el 13 de diciembre 23 empresas han empezado a cotizar en los mercados con unos fondos captados de 4.290 millones, cifra que multiplica por tres el importe logrado un año antes. De las 23 firmas que han iniciado su actividad, cinco lo han hecho en la Bolsa (Prosegur Cash, Neinor Homes, Gestamp, Unicaja y Aedas) y su balance está siendo muy positivo, en línea con el apetito generalizado que existe por el papel español. Solo Aedas escapa a la tendencia alcista y registra pérdidas. El resto de firmas, entre las que sobresalen las socimis, han escogido al MAB como alternativa.Computando todos los estrenos, 13 se saldan con ganancias, seis en tablas y cuatro con pérdidas.

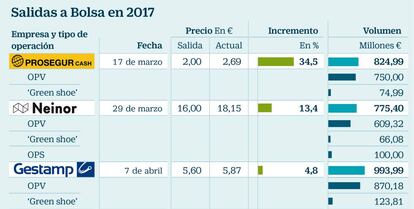

La encargada de dar el pistoletazo de salida a estas operaciones fue Prosegur Cash. La filial del grupo de seguridad se anota un 34,5% desde su debut en marzo a 2 euros por acción. La compañía, que captó 825 millones, se ha quedado con el negocio más atractivo de Prosegur, el de efectivo. Esto combinado con su posición de liderazgo (es la segunda empresa de su sector por número de contratos) y su presencia en Brasil justifican la buena evolución. Las subidas registradas por sus acciones a lo largo del año llevan a filial y matriz a equipararse en capitalización bursátil. Ambas valen 4.060 millones de euros.

Los expertos se muestran positivos con el futuro de la cotizada y prueba de ello son las recomendaciones de los analistas consultados por Reuters.El consenso aconseja comprar títulos de la compañía y le concede un potencial de revalorización del 7,4% a 12 meses vista.

Dos semanas después del estreno de Cash llegó el turno de Neinor Homes. Por primera vez desde el estallido de la burbuja inmobiliaria en 2007, este ejercicio ha sido el elegido para el regreso de las promotoras al parqué. Hasta el momento, las operaciones con base en el ladrillo habían tenido como protagonistas a las socimis. Neinor ha sido la firma encargada de romper esta tendencia y a ella le siguió los pasos ocho meses después Aedas, que debutó en el parqué el 20 de octubre.Sin embargo, su evolución en Bolsa es dispar. Mientras la primera se anota un 13,4%, la segunda cede un 4%. Con independencia de este desigual comportamiento, desde Gesconsult reconocen haber tomado posiciones en ambas compañías de cara a 2018.

El peor comportamiento registrado por Aedas se enmarca en el contexto de su salida a Bolsa.A diferencia de Neinor, la compañía que Castlelake constituyó a partir de los activos de la extinta Parquesol, puso su pie en la Bolsa en octubre, coincidiendo con la crisis política en Cataluña. Las tensiones independentistas a punto estuvieron de echar por tierra su debut.Sin embargo, la compañía se sobrepuso y el 20 de octubre se estrenó a 31,65 euros por título. Desde entonces, las caídas y el peor comportamiento relativo de la Bolsa española la llevan a registrar un saldo negativo. Las promotoras inmobiliarias en la Bolsa española parece que han regresado para quedarse y en el primer trimestre de 2018 será el turno para Metrovacesa.

El único representante del sector industrial en las salidas a Bolsa de 2017 ha sido el fabricante de componentes de automóviles,Gestamp. La compañía levantó en el mercado 993,99 millones, importe que la ha llevado a colarse como la tercera OPV más importante de Europa en el primer trimestre del año.El balance de su primer año en el mercado es positivo. La cotizada se anota un 4,8% y según el consenso podría subir un 8,6%.

La lista de debuts la completa Unicaja, cuyos inicios estuvieron ensombrecidos por la resolución de Popular. La crisis desatada por la entidad que adquirió Santander por el precio simbólico precio de un euro, llevó a Unicaja a salir a 1,1 euros por título, en el mínimo de la banda orientativa.Sin embargo, desde el principio el banco malagueño supo hacer frente a las turbulencias y a día de hoy acumula una revalorización del 18%, subida que pone en precio su saneado balance. La entidad dispone de una ratio de capital fully loaded del 12,5%, una tasa de mora del 9% y una ratio de cobertura de activos no productivos del 55,6%, por encima de la media del sector.

MásMóvil y Borges, dos casos singulares

Este año el cuarto operador de telefonía móvil, MásMóvil, dio el salto a la Bolsa a mediados de julio. Hasta la fecha es la única firma que ha cumplido con el objetivo máximo del MAB, mercado en el que debutó, de servir de trampolín para la entrada en la Bolsa. La compañía acumula una revalorización del 218% en 2017. Después de superar los 80 euros por acción, el próximo objetivo son los 90 euros.

Otro caso peculiar es el de Borges. La empresa de alimentación cotizaba en el mercado secundario desde 1987 y en el segundo semestre del año dio su salto a la Bolsa clásica en la modalidad de fixing, con solo dos cotizaciones al día: a las 12 de la mañana y a las cuatro de la tarde. El mercado en el que opera la compañía se caracteriza por la alta volatilidad. En el segundo cruce de ayer la compañía bajó un 8,41% hasta los 5,47