La banca de inversión urge a Economía a colocar el 7% de Bankia en septiembre

La acción se sitúa en máximos de 2015 El porcentaje mínimos que venderán está valorado en 900 millones

El mercado está ansioso. El miedo a que el rally de la banca española finalice en los próximos meses y el éxito de las últimas operaciones bursátiles del sector (la ampliación de Santander y la salida a Bolsa de Unicaja) hacen esperar una inminente colocación de más acciones de Bankia en Bolsa.

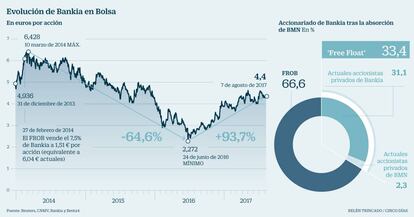

Un guante que ha recogido la banca de inversión para instar al Ministerio de Economía a que a la vuelta de verano se deshaga de al menos un 7% de la participación que controla el Fondo de Reestructuración Ordenada Bancaria (FROB). Ese porcentaje está valorado a los precios actuales en unos 900 millones de euros. Con la acción en zona de máximos de diciembre de 2015, consideran que es el momento propicio para reactivar la privatización de la entidad.

"La situación es óptima, no deben esperar más; nosotros lo tenemos todo listo para hacerlo en septiembre", explica el directivo de un banco de inversión. El escenario cambiaría, eso sí, si se produce una recaída de los precios, matiza.

Es cierto que no hay prisa, al menos sobre el papel, para ejecutar la privatización. El Gobierno amplió en diciembre del año pasado el límite para llevarla a cabo desde diciembre de 2017 hasta finales de 2019. Pero tiene que ir deshaciéndose de papel poco a poco, añaden en otra entidad especialista en banca de inversión.

La absorción de BMN ya está resuelta, con la emisión de 206 millones de títulos de Bankia, lo que dejará al FROB como el máximo accionista de la firma resultante con el 66,6% del capital. Los actuales accionistas privados de Bankia contarían con el 31,1%, y sus equivalentes de BMN, con el 2,3%.

El sector español se recupera con alzas espectaculares entre las empresas que forman el Ibex. Santander sube un 23,2% en el año en curso; BBVA, un 26,5%;Bankia, un 16,2%; CaixaBank, un 45,3%;Bankinter, un 16,4%;y Sabadell, un 47,1%. Fuera del Ibex, Unicaja se revaloriza un 15,5% desde el precio de su estreno el pasado 30 de junio, y la excepción es Liberbank, que cae un 2,9% en 2017.

Economía reconoce la intención de sondear el mercado a la vuelta de vacaciones para estudiar entonces una operación. El propio ministro, Luis de Guindos, admitió a finales de julio en una entrevista a ABC que barajan repetir la operación que el FROB realizó en febrero de 2014. Entonces, Economía vendió el 7,5% de la entidad a un precio de 1,51 euros la acción (equivalentes a unos 6 euros por título tras la agrupación de acciones de cuatro a una que ejecutó el pasado 5 de junio) y el FROB recuperó 1.304 millones de euros.

A pesar de rozar los 4,5 euros por acción que marcó en diciembre de 2015, la acción de Bankia se encuentra lejos del precio de la primera colocación. UBS Deutsche Bank y Merrill Lynch fueron los encargados de pilotar esas operación.

La incógnita está todavía a con qué descuento está dispuesto el mercado a comprar nuevas acciones de Bankia. Hace tres años y medio, se rebajó un 4,4% respecto al precio de cotización. Santander aplicó un descuento del 18%, si bien fue una ampliación de capital, mientras que Bankia colocará acciones ya existentes. Unicaja situó el precio de su salida a Bolsa en el mínimo de la horquilla orientativa, que oscilaba entre 1,1 y 1,4 euros por título.

La recepción de ambas operaciones fue, en cualquier caso, excepcional. La demanda de la ampliación del banco que preside Ana Botín fue de más de ocho veces el importe finalmente colocado: 58.000 millones de euros, cuando la ampliación fue de 7.072 millones. En el caso de la entidad que preside Manuel Azuaga, había muchas dudas de que pudiera salir al mercado, y más después de la resolución de Popular y su posterior venta a Santander.

Posición del Estado

Tras la operación, la participación del FROB en Bankia quedará por debajo del 60%. Conservaría, aun así, su posición como accionista mayoritario del banco. El free float superaría, por tanto, el 33% actual hasta el entorno del 40% del capital.

La colocación de 2014 animó la entrada de fondos extranjeros en el accionariado, a los que fue destinada en exclusiva la operación. En el escaso capital flotante de la entidad destaca la posición del 3,2% del fondo soberano noruego, Norges Bank, según los datos de Thomson Reuters. Le siguen dos de las mayores gestoras de fondos del mundo: las estadounidenses Vanguard, con un 0,9%, y BlackRock ( 0,69%).

La entidad acumula una capitalización de mercado de 12.700 millones de euros, que se ampliarán cuando realice la ampliación para absorber BMN. Se sitúa en la mitad de la tabla de la banca cotizada española. Por encima se colocan Santander, BBVA y CaixaBank. Mientras que los únicos bancos del Ibex que valen menos que Bankia son Sabadell (10.800 millones) y Bankinter (7.487 millones).

El Estado pretende recuperar los 22.424 millones que inyectó en Bankia tras el rescate público a la entidad. Si se computa el importe dedicado a Banco Mare Nostrum (BMN), el importe asciende a los 24.069 millones.