Los fondos monetarios harán dos test de estrés al año para evitar seísmos en el mercado

Suponen en torno al 15% de todo el patrimonio en inversión colectiva de la Unión Europea El importe de estos productos en España ronda los 9.000 millones de euros

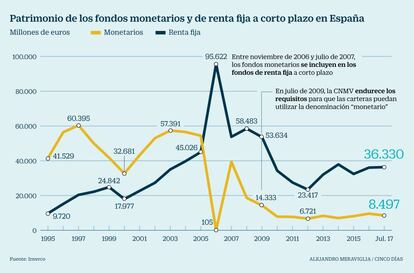

"Mantener la función esencial que desempeñan los fondos que invierten en el mercado monetario en la financiación de la economía real”. Esta es la misión del reglamento comunitario que se publicó el pasado 14 de junio en el BOE y que da una vuelta de tuerca adicional a las carteras consideradas a prueba de bomba. El número de productos con esta denominación de gestoras españolas es de 40, que suman unos 8.500 millones de euros, según los datos de la asociación del sector, Inverco.

En España suponen solo el 1,6% del dinero total en fondos nacionales, pero en toda la Unión Europea agrupan en torno a un billón de euros, el 15% del patrimonio de la inversión colectiva. Y su papel en la financiación de la economía es crucial, pues controlan aproximadamente el 38% de la deuda a corto plazo emitida por la banca y en torno al 22 % de los valores a corto plazo de empresas y países, según la Comisión Europea.

La renovada regulación crea un nuevo tipo de producto que tendrá una valoración constante

La UE señala que los inversores suelen rescatar sus inversiones tan pronto como perciben un riesgo. Esto puede obligar a los fondos a vender activos rápidamente a fin de cubrir las solicitudes; así puede desencadenarse una fuga de inversores y una crisis de liquidez que puede “generar efectos adversos” en otros sectores del sistema financiero.

La nueva norma, completamente en vigor en julio del próximo año, ata hasta el milímetro a este tipo de productos, con el objetivo de evitar seísmos en los mercados. Uno de los nuevos requisitos de los fondos es que se sometan al menos dos veces al año a test de resistencia (stress test, en inglés).

El coordinador de las comisiones de valores europeas, ESMA, está en plena elaboración de la metodología de esas pruebas. Pone de ejemplo la tensión que sufrieron los mercados con las crisis de las hipotecas subprime (también basura) estadounidenses de 2007, el estallido de la crisis griega en 2009, la de deuda soberana que arrancó en 2010 y el crac de la Bolsa china de 2015. “Cuando la prueba de resistencia ponga de manifiesto cualquier punto vulnerable del fondo, el gestor elaborará un informe con los resultados de dichas pruebas y una propuesta de actuación”, obliga el reglamento.

Nueva categoría

Se crea además un nuevo tipo de fondos monetarios: los de baja volatilidad. En ellos, los precios de las participaciones no variarán hasta un determinado límite. Y estarán regidos por unos requisitos de liquidez extremadamente exigentes. Al menos un 10% de su cartera serán activos con vencimiento diario y un mínimo del 30% con duración semanal. En los productos con participaciones de valor variable, estos porcentajes bajan al 7,5% y al 15,5%, respectivamente.

La diversificación es otro punto clave. Se acota su apuesta por otros fondos monetarios al 17,5 % de su patrimonio con una salvaguardia para evitar inversiones “circulares”. Solo podrán invertir un 15% en deuda con un pacto de recompra (repo, en la jerga) y se establecerán otros límite. Como máximo, el 10% del patrimonio estará en depósitos en la misma entidad, y estos tendrán un vencimiento máximo de 12 meses. No podrán invertir tampoco más del 10 % en cualquier activo de deuda lanzado por un mismo emisor.