Unicaja Banco ya tiene demanda suficiente para salir a Bolsa

Las órdenes se concentran en la parte media y baja de la banda de precios, aunque hay en todos los tramos Los bancos tienen hasta el día 28 para elevar al máximo la valoración de la entidad

Ya lo ha logrado, y pese a la carrera de obstáculos que ha tenido que afrontar. Ni el ataque a Liberbank, que cae un 12% en el año en curso, ni la resolución de Popular han sido problemas para Unicaja Banco, que ya cuenta con el dinero necesario para estrenarse en Bolsa. La prueba de fuego sobre la confianza en el sistema financiero español está aprobando con buena nota.

Los inversores institucionales –en su mayoría, grandes fondos de inversión– consideran que la institución financiera con sede en Málaga es muy atractiva.

Unicaja tiene una presencia espectacular en toda Andalucía y en Castilla y León, comunidades en las que tiene el 82% de sus 1.259 oficinas, con respectivas cuotas de mercado en cuanto a sucursales del 13% y del 20%.

La duda está en el precio al que finalmente se estrenará en el mercado.

Los colocadores de la entidad han logrado en poco más de dos días cubrir sobradamente el libro de órdenes, según fuentes financieras. Y esto permitirá al banco que preside Manuel Azuaga debutar en la Bolsa el próximo 30 de junio. Rothschild, y la cohorte de bancos que Unicaja Banco ha contratado para la operación, están teniendo un éxito rotundo en sus presentaciones oficiales entre inversores (road shows), que arrancaron el pasado 16 de junio.

Morgan Stanley y UBS son los coordinadores de la operación; Citi y Credit Suisse se sitúan en un segundo escalón; y en un tercer nivel están Alantra, Fidentiis y la firma estadounidense Stifel Nicolaus.

Las órdenes recabadas hasta el momento se concentran en la parte media y baja de la horquilla orientativa de precios, que oscila entre los 1,1 y los 1,4 euros por acción, según fuentes conocedoras de la marcha de la colocación, aunque existe demanda a lo largo de toda la horquill. Un gran hedge fund explica que Unicaja le interesa al precio más bajo: “Ahí es donde está condicionada nuestra orden”, explica un directivo de la firma.

62 millones pagará por el 21,1% que no tiene de EspañaDuero

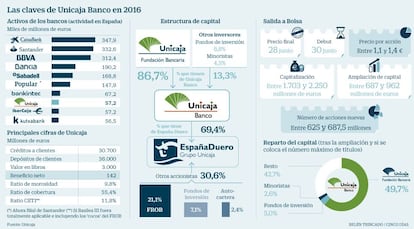

Los accionistas de Unicaja Banco tras la salida a Bolsa, si se coloca el máximo de títulos (687,5 millones) serán la fundación con un 49,7%;los fondos que ya estaban (5,2%) y los particulares presentes (2,6%).

La demanda es suficiente no solo para cubrir los 625 millones de acciones iniciales que supondrán la ampliación de capital, sino también los 62,5 millones de títulos adicionales de la opción que tienen los coordinadores para agrandar la oferta. El importe solicitado hasta se sitúa en el entorno de los 1.000 millones de euros.

Y todavía quedan varios días de presentaciones. La prospección del apetito de los inversores concluirá el próximo miércoles 28 de junio, de forma que las entidades que pilotan la operación cuentan con margen suficiente para maximizar el valor bursátil del banco debutante. Ese día, será cuando se establezca el precio final de la entidad, que partirá en cualquier caso con una capitalización solo por encima de la Liberbank, que cerró ligeramente por encima de los 800 millones de euros.

El séptimo banco

Unicaja valdrá, de entrada, entre 1.700 y 2.250 millones de euros y será el séptimo en la clasificación nacional. El banco más valioso de lejos es Santander (unos 85.000 millones de euros), seguido de BBVA (49.000 millones), CaixaBank (25.000 millones), Bankia (cerca de 12.000 millones), Sabadell (algo menos de 10.000 millones) y Bankinter (más de 7.000 millones).

La tasación mínima de Unicaja Banco es similar a la publicada por CincoDías el pasado 28 de marzo y supone una prima de tan solo 0,1 euros por título respecto al valor nominal. La máxima es inferior a los más de 2.400 millones de capitalización a los que el banco aspiraba, como explicó este periódico el 12 de mayo.

La resolución de Popular y su posterior absorción por Santander han rebajado ligeramente la valoración de Unicaja Banco. Además, se enfrenta a la ampliación de capital de Santander de 7.000 millones que arrancará a inicios de julio.

Pese a que sus ratios de solvencia (la de capital de máxima calidad CET1 como si Basilea III fuera totalmente aplicable era del 11,8% a cierre de 2016) y de cobertura de activos improductivos (del 54%) están por encima de la media, cotizará con un valor en libros de entre 0,44 y 0,57 veces. Saldrá al mercado con descuento respecto a todos los bancos españoles que cotizan, salvo al que pilota Manuel Menéndez, resultado de unir los negocios de Cajastur, Caja Cantabria y Caja de Extremadura.

La ampliación de capital de Unicaja Banco se hará a través de 625 millones de acciones nuevas, pero la operación se puede ampliar hasta los 687,5 millones de títulos. Esto permitirá a la entidad recaudar entre 687 y 962 millones de euros, con los que pagará las ayudas públicas por 604 millones de euros en forma de bonos contingentes convertibles (cocos, en la jerga) que el Fondo de Reestructuración Ordenada Bancaria (FROB) inyectó en EspañaDuero a finales de abril de 2013. Además, la entidad podrá comprar el 21,1% que no controla de su actual filial al fondo de rescate del sistema financiero español. Ese porcentaje está tasado en 62 millones de euros.

Cuando haya liquidado los cocos públicos, Unicaja se sacudirá un importante gasto. El año pasado abonó por esa deuda un interés del 9,75%. El precio de esta ayuda se ha ido encareciendo año tras año, pues comenzó con un 8,5%. La carga financiera supuso unos 59 millones en el ejercicio 2016. Ese ahorro se traducirá en más beneficios de forma instantánea.

Unicaja se presenta ante los inversores con un historial de estabilidad en los dividendos. La entidad ha entregado a sus accionistas entre 18 y 25 millones al año en dividendos desde 2014, y en 2017 ha repartido 17, pese a la caída del beneficio. El año pasado, se anotó una ganancia neta de 135,1 millones de euros, lo que supone un porcentaje destinado a dividendos del 13,6%. La entidad especifica que su intención es ir elevando este porcentaje hasta situarlos en el entorno del 40% en 2020.

Los resultados han acusado mucho el esfuerzo en provisiones, pero la entidad ha mantenido los dividendos pese a todo. En 2014, ganó 447,5 millones de euros y en 2015, 183,8 millones.

Pequeños accionistas

Ahora mismo, el capital de Unicaja está en manos de la fundación de la antigua caja, que controla el 86,7%, de fondos de inversión (8,8%) y de particulares (4,5%). Estos últimos son unos 15.000, antiguos dueños de deuda subordinada y participaciones preferentes de las cajas castellanas. A finales de junio del año pasado, estos recibieron unos 40,6 millones de títulos nuevos de Unicaja Banco.

Los pequeños accionistas de Unicaja cuentan, además, con 49,3 millones de euros en cocos eternos, que pagan el 13,9% anual. Tienen estos títulos tras aceptar la oferta de Unicaja a los propietarios de preferentes y bonos subordinados de las cajas castellanoleonesas en abril de 2014.

El encargado de cuidar a Unicaja en Bolsa desde la misma jornada de su estreno en Bolsa y hasta el próximo 29 de julio será Morgan Stanley. El banco de inversión estadounidense podrá comprar las acciones para estabilizar al valor al precio de la oferta o por debajo.

La entidad pretende además alcanzar una rentabilidad de los recursos propios (ROE, por sus siglas en inglés) por encima del 8% en 2020. La cifra en 2016 era del 4,9%. El resto de objetivos para los próximos tres años incluye la obtención de un ratio de eficiencia por debajo del 50% (frente al 56,1% de 2016%), un coeficiente de cobertura de los activos problemáticos netos de entorno al 62%, frente al actual del 55%, y una ratio de morosidad del 4%, cuando ahora está en el 9,8%. Unicaja Banco se propone además elevar su ratio de solvencia de máxima calidad hasta el 12%, dos décimas más que su porcentaje actual.

Nuria Álvarez Ariño, de Renta 4, destaca que Unicaja está muy bien posicionada en sus áreas de influencia, aunque añade que en el primer trimestre los resultados por operaciones financieras supusieron el 16% del beneficio total. En el primer trimestre del año, la entidad ganó 50,8 millones de euros, un 30,9% menos que en el mismo periodo de 2016.

El banco frente sus rivales

La ratio de Unicaja en cuanto a cobertura de activos improductivos se sitúa entre las primeras del sector financiero español. A cierre de 2016, era de un 55%, por encima de las de CaixaBank (50%), Bankia (48%) y Sabadell (47%). Y a años luz de Popular (44%) y de Liberbank (40%). Su crédito a promotores es de 1.175 millones, frente a 32.730 millones de préstamos totales. u Valor en libros. Antes de la ampliación, su valor en libros a cierre de marzo era de 3.140 millones de euros. Tras la colocación, su capitalización oscilará entre los 1.702 y los 2.250 millones de euros e implicará haber añadido entre 756 y 962 millones de euros a su valor tangible. Esto implicará que cotizará a entre 0,44 y 0,55 veces su valor en libros

Sus rivales cotizan más caros, salvo Liberbank, que lo hace a 0,31 veces su valor en libros. La CNMV ha vetado las posiciones cortas en el valor hasta el 12 de julio. Bankia cotiza a 0,93 veces; Bankinter, a 1,81; Sabadell, a 0,77; BBVA, a 1,03; Santander a 0,93; y CaixaBank, a 1,03 veces, según Reuters.