Linde da otra vuelta de tuerca a las provisiones de la banca

Las nuevas dotaciones se cargarán contra capital este ejercicio La banca calcula que la nueva circular reducirá entre 0,5 a 0,6 puntos el ratio de capital

La nueva circular de provisiones que tiene previsto aprobar este verano el Banco de España vuelve a dar una vuelta de tuerca más a la política de dotaciones de las entidades financieras.

El Banco de España quiere adaptar así la circular 4/2004 en su anejo IX a la directiva IFRS9, aprobada recientemente. El supervisor nacional quiso el pasado año adelantarse en dos ejercicios a las nuevas normas internacionales sobre provisiones, razón por la que aprobó una circular transitoria, con la que pretendía que la banca española comenzara a desaguar su lastre inmobiliario antes de que entrará en vigor las normas contables internacionales.

Ahora, también quiere adelantarse en el calendario y ya hace un mes que pidió a las patronales de la banca, AEB, y a la de las antiguas cajas de ahorros, CECA, que le remitieran una respuesta previa a la nueva circular que está redactando. El objetivo es que quiere tener en cuenta la opinión del sector.

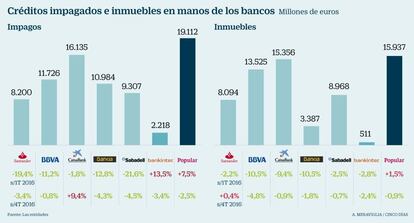

La banca destaca la importancia de esta nueva norma y su efecto tanto en la cuenta de resultados como en su ratio de capital.

Cómo medida transitoria la institución que dirige Luis María Linde ya ha comunicado a las entidades financieras que durante el primer año de aplicación de la nueva normativa de provisiones (2017) su impacto se lleve contra el capital, en vez de contra la cuenta de pérdidas y ganancias, como se llevan tradicionalmente las provisiones por impagos.

Así, las entidades financieras ya deberán aplicar esta norma a finales del presente ejercicio, lo que volverá a ser una nueva vuelta de tuerca en sus provisiones, según reconocen varias fuentes bancarias. La normativa entra en vigor el próximo año, pero varias entidades consultadas afirman que los mercados comenzarán a pedir su aplicación este año, razón por la que se adelantarán en un ejercicio a su adaptación. De momento, y según cálculos iniciales del sector teniendo en cuenta el texto de la directiva de Basilea aprobada recientemente, esta nueva circular tendrá de media un impacto negativo en los ratios de capital de la banca superior a 50 o 60 puntos porcentuales. Fuentes de la AEB, sin embargo, consideran que el impacto será muy ligero.

Todas las fuentes consultadas aseguran que esta medida supondrá otro varapalo para los ratios de capital de Banco Popular, ya muy ajustados. De hecho, aseguran que puede colocar al grupo que preside Emilio Saracho en un ratio al límite o incluso ligeramente por debajo del regulatorio.

Varias fuentes, no obstante, consideran que hay otros bancos que también pueden ver muy ajustados sus ratios de capital por estas nuevas medidas. Será ya a finales de 2018 cuando la banca podrá llevar los nuevos requerimientos de provisiones contra beneficios.

Esta nueva normativa obliga a las entidades financieras, además, a volver a tasar todos sus activos, incluidas las refinanciaciones y los adjudicados. Fuentes financieras aseguran que ello supondrá poner en manos de las tasadoras unos 500.000 activos para volver a ponerles precio. Las tasadoras, inicialmente, tienen que ser diferentes a la que valoraron estos activos el pasado año, cuando entró en vigor el anejo IX de Linde.

El primer banco que ha anunciado ya está revisando su cartera de activos es Popular. El consejero delegado de la entidad, Ignacio Sánchez-Asiaín, comentó el viernes pasado en la presentación de resultados del banco que están analizando “uno a uno” 40.000 activos de la entidad para realizar un diagnóstico de su situación antes de tomar una decisión sobre la estrategia futura sobre el banco.

La directiva de Basilea permite a los supervisores nacionales aplicar mecanismos transitorios que pueden alargarse durante cinco años. En España será de un año, o por lo menos esa es la intención actual del Banco de España, aunque la circular aún no se ha sometido a consulta.

Otras claves

Cambios. Con el nuevo cambio normativo para provisionar los créditos morosos, incluidos los adjudicados y las refinanciaciones la banca tendrá que contabilizar las provisiones según el criterio de pérdida estimada, frente al criterio actual de las pérdidas incurridas.

Peticiones. Las patronales bancarias españolas han pedido al Banco de España que la nueva circular recoja aspectos exclusivamente contables y plenamente compatible con la norma internacional contable IFRS9, que permita que las entidades que formen parte de un grupo consolidado que las aplique, pueda también aplicarla en sus cuentas individuales estas mismas normas.

Guía. También consideran necesario disponer de la circular y de una guía de supervisión “a la mayor brevedad posible” por las implicaciones que pudiera tener en los proyectos de implantación, según desvelan fuentes del sector.

Lastre. El sector cree que pese a la intención del supervisor de finalizar con el problema del ladrillo en un año, aún quedan dos ejercicios para soltar lastre.