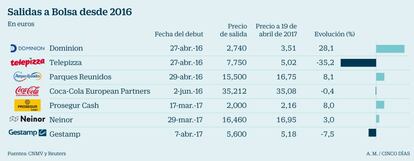

Tres de las siete salidas a Bolsa del último año en España están en pérdidas

Telepizza, Coca-Cola y Gestamp suspenden con caídas de entre el 35% y el 0,4% Dominion, la gran triunfadora, acumula una subida del 28%

La primavera es la época elegida por muchas compañías para sembrar sus acciones en Bolsa y atreverse a dar el salto al parqué. Pero también, un momento para vislumbrar si han dado o no sus frutos. De las cuatro salidas a Bolsa llevadas a cabo entre abril y junio del año pasado Telepizza y Coca-Cola registran pérdidas. Y de los tres valores que han empezado a cotizar este año, Gestamp es el único que se ve penalizado. De un total de siete, cuatro compañías aprueban por tres que suspenden.

El peor comportamiento de todos los últimos debuts ha sido Telepizza. En el reestreno en Bolsa de la compañía española de comida rápida ha pesado el alto precio de salida, afirma Rodrigo García, analista de XTB. Desde los 7,75 euros con los que empezó a cotizar, los títulos de Telepizza se han devaluado un 35,2%. Un ejemplo de ello fue su primera sesión, en la que se dejó un 7%.

Pero no es la única razón que explica este mal comportamiento. Fernando Hernández, analista de Andbank señala que desde sus inicios la colocación no despertó la confianza de los inversores. “No es lo mismo que el colocador sea un fondo de capital riesgo, como en Telepizza, cuyo objetivo es deshacer su participación y obtener la máxima rentabilidad posible a que lo sea una familia o matriz, que persigue poner en valor a la compañía que saca al mercado”, apunta.

Por su parte, Gonzalo Sánchez, analista de Gesconsult, afirma que la idea nunca les convenció pues se anclaban en el beneficio que sacaría la compañía en un entorno de mejora macroeconómica en España. "Es un negocio con escasa barreras de entrada y lo más atractivo de la firma, que era su expansión internacional, empieza ahora a reducirse", remarca.

En el reverso de la moneda se encuentra Dominion. Los mercados han premiado que los colocadores no hayan sido fondos, sino las familias propietarias. Y es que las acciones de la filial de CIE Automotive no han hecho más que subir y desde su debut se revalorizan un 28%.

Este ascenso abre la puerta a futuros repuntes.Así lo creen los analistas consultados por Reuters. Las tres firmas que siguen al valor aconsejan comprar y establecen como precio objetivo los 3,8 euros, ligeramente por encima de los 3,5 a los que cerró ayer. El buen comportamiento de los fabricantes de componentes, arrastrados por la mejora macroeconómica, se encuentra detrás de las subidas de Dominion, según García. Sin embargo, un empeoramiento del cuadro marco lastraría también sus opciones en Bolsa.

Menos boyante que Dominion, pero aun así aprobado, está Parques Reunidos. Otro reestreno que desde su salida a Bolsa se ha revalorizado un 8%, a pesar de sufrir un comienzo dubitativo. Todo ello sin que el gestor de parques temáticos afrontase su inminente prueba de fuego. El 29 de abril caduca el compromiso de no transmisión (lock-up) de los títulos adquiridos por su equipo directivo. Cuatro miembros del consejo de administración acordaron conservar su participación (del 0,18% en total) en la compañía.

Felipe López, de Self-Bank, opina que la entrada de Groupe Bruxelles en el capital reducirá el impacto del fin del lock-up y aportará experiencia. Los mercados han valorado positivamente la operación y la firma sube un 4% en cuatro jornadas (ver página 18). Alzas que se pueden incrementar en el caso de que se materialice un posible aumento de su participación más allá del 15% actual.

Tras Parques Reunidos, llegó el turno de Coca-Cola European Partners. La embotelladora pasa de puntillas con una caída del 0,4% en los 10 meses desde su salida a Bolsa en junio de 2016. Fernando Hernández resalta como atractivo la rentabilidad por dividendo. Pocos meses después de su debut, el pasado mes de octubre se estrenó con la retribución al accionista. "La concentración de clientes tradicionalmente no es una buena estrategia, pero en el caso de la embotelladora se trata de un cliente cautivo", explica el experto.

Hubo que esperar nueve meses para escuchar de nuevo el toque de campana. Aunque es pronto para valorar los debuts de este inicio de año, de los tres estrenos, dos se mantienen en terreno positivo y han realizado (Prosegur Cash) o tienen previsto llevar a cabo (Neinor Homes) ampliaciones de sus colocaciones ante el apetito de los inversores por el papel.

La que mejor comportamiento registra es la filial de efectivo del grupo de seguridad, que desde el precio de salida a Bolsa (2 euros por acción) se anota un 8%, hasta los 2,16 euros. La política de dividendos –la empresa tiene previsto repartir entre el 50% y el 60% del beneficio neto entre sus accionistas en cuatro pagos al año-, la elevada capacidad de generación de caja y la internacionalización son las principales fortalezas de la compañía, según Hernández.

Neinor Homes, la primera promotora inmobiliaria en una década en salir a Bolsa, se anota un 3%. Una vez amainado el temporal tras la explosión de la burbuja inmobiliaria, los inversores han respaldado la vuelta del ladrillo a la Bolsa. Los títulos de Neinor –la promotora del fondo Lone Star sobre el negocio de la Kutxa– se revalorizan un 3% en un mes. Mientras Hernández considera que las socimis son una opción de inversión más atractiva, pues se trata de compañías menos apalancadas, Gonzalo Sánchez considera que los planes de la cotiza son asumibles, pues no requiere de unas perspectivas sobre la evolución de la vivienda menos exagerada.

En el opuesto se sitúa Gestamp, que en menos de dos semanas desde su puesta de largo, se deja un 7,5%, pero los analistas se muestran confiados con su negocio. El elevado endeudamiento (1,9 veces ebitda frente a las 0,7 veces de media del sector) y la rebaja de la valoración desde los 4.000 millones iniciales a los 3.222 con los que debutó explican parte de las caídas. A esto Hernández añade los últimos datos de producción de coches en EE UU, que defraudaron, y el posterior profit warning anunciado por Ford, que aunque no tienen una influencia en directa no han ayudado a mejorar la evolución en Bolsa.

Lucas Maruri, de Gesconsult, valora la permanencia de los Ribera en el accionariado y cree que es una garantía de confianza, porque comprometen su patrimonio con la inversión. Y el experto resalta la mejora anualizada de la facturación que alcanza el 21% desde 1998 frente al 3% de media del sector. "La compañía está en precio y es más barata que competidores directos como Valeo", concluye.

El contexto, la clave del éxito

El entorno macroeconómico y de mercado de este año dista mucho del que existía hace 12 de meses. Gonzalo Sánchez, analista de Gesconsult, señala que esto juega un papel muy importante a la hora de que las empresas afronten su salto a la Bolsa. La ausencia de Gobierno durante gran parte del ejercicio pasado despertaba el recelo de los inversores internacionales.Ante esta situación fueron varias las firmas que se vieron obligadas a posponer su debut e incluso retrasar otras operaciones como las ampliaciones de capital. En lo que llevamos de 2017 la mejora de los datos macro se complementa con la predisposición de diálogo de los políticos. A diferencia de lo que ocurre en Europa, la incertidumbre política ha dejado de ser la gran preocupación.

Pero no solo el contexto es importante, también el momento exacto. El estreno de Gestamp coincidió con el proceso de corrección de la Bolsa española tras el rally del primer trimestre.Un proceso en el que se ha producido además una rotación de las carteras de los fondos.