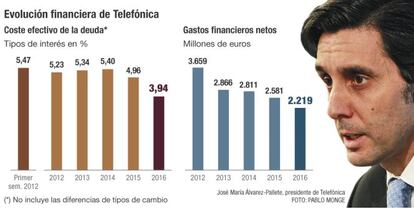

Telefónica reduce el coste efectivo de la deuda un 28% desde 2012

Cerró el año 2016 en el 3,94%, frente al 5,47% de hace cinco años

En los últimos años, el departamento financiero de Telefónica ha mantenido una intensa actividad: entre los objetivos principales, reducir deuda y costes financieros. En este escenario, al cierre de 2016 el coste del interés de la deuda de la operadora se situó en el 3,94%, un 28% por debajo del 5,47% registrado en junio de 2012, en plena crisis financiera, y en un momento en el que la operadora se vio obligada a suspender el dividendo y poner en marcha un plan de ajuste con ventas de activos para reducir deuda y mejorar la flexibilidad financiera.

Y es que el endeudamiento neto de Telefónica superó los 58.310 millones de euros a mediados de 2012 (48.595 millones a final de 2016).

En esas circunstancias, la teleco empezó a aplicar una agresiva estrategia para reducir el coste de la deuda, de extender plazos de vencimientos y ampliar liquidez. En este último caso, Telefónica ha pasado de tener una liquidez a mediados de 2012 de 14.000 millones de euros, a cerca de 24.000 millones en la actualidad.

Además, la compañía ha podido ir reduciendo los cupones de sus emisiones de deuda de forma progresiva en los últimos tiempos, tendencia acelerada tras la decisión del Banco Central Europeo (BCE) de introducir las compras de bonos corporativos en sus planes para elevar la liquidez en la eurozona. En muchos casos, Telefónica ha emitido con los menores cupones de su historia.

Asimismo, la vida media de la deuda de la operadora se situó en 6,77 años tras las emisiones de bonos realizadas a principios de este mismo ejercicio. Sin embargo, a final de 2015, estaba en 5,15 años. En este último caso, Telefónica colocó en diciembre bonos a 35 años, la emisión de mayor vida en la historia de la operadora. Esta semana, igualmente, ha colocado, de nuevo, bonos a 30 años.

En términos generales, entre 2012 y 2016, Telefónica captó financiación por un importe de 72.000 millones de euros. Y no se ha detenido, entre otros movimientos, la teleco realizó esta semana una colocación de bonos por 3.500 millones de dólares (en torno 3.316 millones de euros), la mayor emisión de deuda realizada por la empresa en una década. Pocas semanas antes, en enero, la teleco colocó bonos por 1.750 millones de euros.

Estos movimientos han contribuido a reducir drásticamente los costes financieros netos de Telefónica, que han pasado de 3.659 millones de euros en 2012, récord histórico de la compañía, a 2.219 millones en 2016. Es decir, un 39% menos.

La empresa parece haber revertido la situación. En 2012, los costes financieros subieron un 24% por el aumento de los costes por tipo de interés debido a la mayor deuda media, al incremento de diferenciales de crédito y a la necesidad de elevar la liquidez como consecuencia de la crisis de los mercados. En 2016, por el contrario, el descenso de los costes financieros fue del 14,9%.

En estas circunstancias, los pagos de intereses de Telefónica en 2012 ascendieron a 2.867 millones de euros (856 millones más que en 2011), mientras que en 2016 se situaron en 2.143 millones, un 12,4% menos debido principalmente al menor coste de la deuda en divisas europeas. En el cuarto trimestre bajaron un 31,8% hasta 397 millones.

Menor dependencia de la financiación bancaria

Con la crisis bancaria sufrida por los países europeos a principios de esta década, las empresas han tratado de reducir la dependencia de las entidades financieras en la captación de recursos. Y Telefónica no ha sido ajena.

De esta forma, al cierre del mes de junio de 2012, el peso de obligaciones y bonos dentro de la deuda financiera consolidada de la operadora se situaba en el 63% frente al 37% que representaba la deuda con las distintas instituciones financieras. Sin embargo, a la conclusión de 2016, un 83% de los pasivos financieros totales de Telefónica correspondían bonos y papel comercial, mientras que el 17% restante era deuda con entidades financieras. No obstante, en el último año ha habido una ligera corrección, puesto que a final de 2015, la deuda con instituciones financieras suponía el 16% del total.

A su vez, la estructura de la deuda financiera neta por divisas de Telefónica a la conclusión del pasado año estaba encabezada por el euro, con un 80% del total. Las monedas latinoamericanas suponían un 13%, por delante de la libra esterlina con un 6% y el dólar un 1%.

En su balance anual, Telefónica recuerda que tiene un rating de su deuda a largo plazo con Moody’s de Baa3, con perspectiva estable. En el caso de Standard & Poor’s, el rating es de BBB con perspectiva estable, en la misma línea de Fitch. Las tres agencias modificaron la calificación de la operadora en 2016. La última fue Moody’s, a principios de noviembre. La firma justificó la medida en la decisión de la teleco de no confirmar su compromiso de situar su ratio de apalancamiento en 2,35 veces, retrasando la ejecución de un plan para reducir deuda a través de la venta de activos.