Goirigolzarri espera que el Estado venda acciones de Bankia este año

La rentabilidad de la entidad se sitúa en el 6,7%, aunque su objetivo sigue siendo llegar al 10%, objetivo que se fijó para 2015

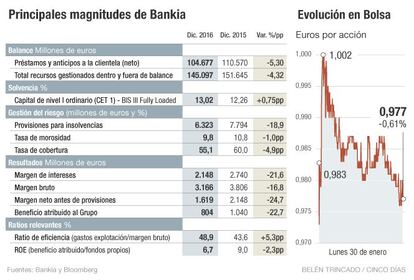

Como a otras entidades españolas el cierre de año se le ha atragantado a Bankia. Las provisiones de casi 100 millones de euros para cubrir la devolución con retroactividad de las cláusulas suelo, que se suman a las 114 millones ya realizadas; los bajos tipos de interés y la ausencia de los ingresos de 164 millones de City National Bank of Florida CNB) vendido el pasado año, han deslucido los resultados de la entidad. Y eso, que las provisiones han descendido un 31,4% y han logrado dar cierto respiro a la cuenta. Bankia cerró el año con un beneficio atribuido de 804 millones de euros, con una caída del 22,7%.

La entidad explica que el descenso sería del 8,4% si no se tuviese en cuenta la aportación de CNBen 2015. El margen de intereses descendió un 21,6%, porcentaje que pasa a ser del 18% si no se tiene en cuenta CNB. El consejero delegado, José Sevilla, destacó, no obstante, que en el cuarto trimestre se había comenzado a detectar una mejora de los márgenes.

Sevilla justificó el desplome del margen de intereses además por la depreciación de los bonos de Sareb en cartera de Bankia, que ha restado 158 millones, y la caída del euríbor (referencia para el cobro de intereses de las hipotecas), otros 210. Las cláusulas suelo, por su parte, han supuesto 93 millones de dotación adicional (más un impacto de 32 millones en el margen de intereses), que se suman a las 114 millones ya provisionadas en 2015. Bankia considera ya que están cubiertas todas las contingencias derivadas de las cláusulas suelo.

La banca como chivo expiatorio

José Ignacio Goirigolzarri declaró ayer que aplaudir cuestiones que van contra la banca pueden “ser positivas” para algunos sectores de la población en el corto plazo, pero advirtió de que esto puede ser algo perjudicial para el conjunto de la sociedad en el medio y largo plazo. E insistió en la necesidad de mantener un sistema financiero sano y rentable. “El sistema financiero español tiene que ser sano y rentable”, dijo el banquero, que secunda así las declaraciones de la consejera delegada de Bankinter. De hecho, también se refirió a la necesidad de que la banca sea rentable para dar créditos. Así, reconoció que las entidades tienen cosas que mejorar, pero resaltó que si el sistema financiero español no es rentable, no puede conseguir capital. “Si no puede allegar capital, no puede incrementar su cartera de crédito. Si no aumenta su cartera de crédito, no puede financiar a la economía. Si no puede financiar a la economía, esta no crece y si no crece tiene una repercusión inmediata en la vida de los ciudadanos”, resumió.

En cuanto al margen bruto, sufre también por la caída de las comisiones percibidas, y el resultado de las operaciones de mercado resta 40 millones a las cifras. Su morosidad baja un punto porcentual, del 10,8% al 9,8% en 12 meses, con un descenso del 11,7% en el volumen de dudosos (son 11.476 millones). Pero hay que tener en cuenta la entrada en vigor de la circular contable del Banco de España, que no ha alterado la cuenna de resultados al reclasificar las provisiones, que le ha permitido liberar 140 millones de dotaciones de créditos que se ha llevado a cubrir los activos adjuticados. Eso sí, la circular ha provocado una subida del ratio de morosidad de 492 millones.

Pero al margen de la cuenta de resultados, Bankia no ha logrado nuevamente llevar su ROE (rentabilidad sobre recursos propios) al 10%, objetivo que se fijó para 2015. En 2016 su rentabilidad se ha reducido al 6,7%, frente al 9% del año anterior.Pese a ello, Goirigolzarri afirmó que Bankia aspira a alcanzar un ROE del 10% en el medio plazo, y reconoció que registrar esta cifra es complicado en el corto plazo.

Su ratio de eficiencia, también uno de los que el banco considera fundamental, ha empeorado, al pasar del 43,6% en 2015 al 48,9% al cierre del pasado ejercicio. Pese a este efecto negativo, la entidad no tiene ahora en cartera nuevos ajustes, ya que posiblemente los aborde tras aclararse su fusión con BMN.

- Fusión con BMN

El Estado, a través del FROB, estudia la fusión de Bankia con BMN como una de las principales alternativas para el futuro de la entidad que preside Carlos Egea.

La operación, de llevarse a cabo como todo indica, no puede realizarse hasta junio, mes en el que finalizan los límites impuestos por Bruselas tras haber recibido 22.424 millones de euros en ayudas públicas. Es entonces cuando Bankia podrá hacer compras y eliminar los vetos que tenía para hacer ciertos negocios.

Goirigolzarri ha expresado su deseo de que este año se abra una ventana de oportunidad para que el Estado, a través del Fondo de Reestructuración Ordenada Bancaria (FROB), pueda privatizar Bankia, aunque señaló que “lo razonable es esperar a ver si BMN se integra o no y en qué condiciones podría hacerse. Hay que darle la mayor información al mercado”.

El directivo rechazó comentar si 1,51 euros por título sigue siendo un precio de referencia para la venta de acciones de la entidad. Este es el precio al que se vendió en febrero de 2014 un paquete del 7,5% Bankia. La venta arrojó unas plusvalías de 301 millones de euros a nivel consolidado para su principal accionsitas, el Estado, que cuenta con el 66% de su capital. Ayer las acciones de Bankia cerraron a 0,977 euros. El banquero también destacó que tener una fuerte posición de solvencia en la entidad “es bueno para cualquier cosa”, incluida la privatización.

- Un 2017 complejo y lleno de retos para la banca

Goirigolzarri auguró ayer un 2017 “complejo” y lleno de retos para la banca, aunque señaló que las entidades están “en una excelente posición” para ver “la luz al final del túnel”. “Estamos convencidos de que si en 2017 volvemos a fortalecernos, estaremos en una muy buena posición para favorecernos de un ciclo mucho más positivo para la banca que se va a producir en el 2018 y 2019 como consecuencia del cambio de la política monetaria y de los tipos de interés”, insistió.

- Solvencia que le permite subir el dividendo el 5%

La entidad cerró el año con un ratio de capital 14,7% phased in (81 puntos básicos más que en 2015) y del 13,02% fully loaded (+76). Este último ratio se refiere a la exigencia de capital de Basilea III en 2019, cuando se aplique al 100%. Bankia alude a la buena posición de capital para subir su dividendo un 5%. El pay-out es del 39,9%. El banco no dará a conocer su plan estratégico interno este año. Prefiere esperar a la posible fusión con BMN.