San José, pendiente de la ‘Operación Chamartín’

Los buenos resultados y las desinversiones refuerzan la estructura financiera

Los peores momentos para la constructora San José van quedando atrás: la compañía acaba de publicar el que es su sexto trimestre consecutivo de beneficios, al tiempo que se anuncia un acuerdo para la venta de los inmuebles de su participada paraguaya Cresca por un precio mínimo de 120 millones de dólares estadounidenses. Esta favorable evolución, unida a la venta de su filial San José Desarrollos Inmobiliarios, que lastraba tanto la cuenta de pérdidas y ganancias, como el balance consolidado, ha permitido reforzar una estructura financiera muy debilitada tras la crisis y mejorar la solvencia del grupo a corto plazo.

Ahora todas las miradas están puestas en el proyecto de remodelación urbanística del norte de Madrid, conocido como Operación Chamartín y en el que la constructora tiene una participación del 28% en Distrito Castellana Norte (DCN), la promotora que en principio debería desarrollar el plan. La solución que se dé a esta gran operación urbanística, un proyecto que lleva enquistado más de 20 años y que parece afrontar ahora su recta final, puede tener un impacto muy relevante en la cartera contratada por San José. Axesor otorga a la constructora un rating no solicitado de CC con tendencia estable.

La llamada operación Chamartín es un ambicioso plan que inicialmente aspiraba a reordenar más de tres millones de metros cuadrados en el norte de la capital y que en la última propuesta presentada por DCN contemplaba, entre otras cosas, la edificación de 17.000 viviendas. El ayuntamiento rechazó este plan hace unos meses, rebajando la cifra proyectada de viviendas a 4.600. Ante lo alejado de las posturas, los promotores se habían dado hasta el próximo 31 de diciembre como fecha definitiva para alcanzar un acuerdo o desistir de la operación. Ahora, con la llegada a Fomento de un nuevo ministro con plenos poderes ejecutivos, se han vuelto a retomar los contactos entre las distintas administraciones públicas y los promotores privados, con el objetivo de lograr un acuerdo cuyo resultado será decisivo en el valor a futuro del Grupo San José y en su posicionamiento competitivo.

La reactivación de las negociaciones sobre la Operación Chamartín llegan en un momento en que el Grupo San José ha hecho un importante esfuerzo de saneamiento

La reactivación de las negociaciones sobre la Operación Chamartín llegan en un momento en que el Grupo San José ha hecho un importante esfuerzo de saneamiento. La compañía se ha alejado del riesgo de entrar en concurso como resultado de la reestructuración financiera acometida, cancelando deuda, amortiguando vencimientos y recibiendo a finales de 2014 un préstamo participativo de 104 millones de euros por parte de la banca acreedora. También ha sido clave la salida del perímetro de consolidación de los activos procedentes de la antigua Parquesol, donde predominaban suelos con importantes deterioros.

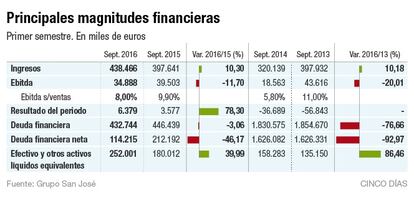

La deuda financiera del grupo sumaba, al cierre del tercer trimestre, 432,74 millones de euros, mientras la deuda financiera neta se situaba en 114,21 millones de euros. En estos cálculos no se tiene en cuenta el crédito participativo, que es de carácter reembolsable. Para poner en contexto el esfuerzo realizado, basta recordar que en 2013 la deuda financiera ascendía a 1.854,6 millones de euros y la deuda financiera neta, a 1.626,3 millones de euros.

El fuerte desapalancamiento materializado y la salida del balance de la mayor parte de las existencias comerciales han permitido una mejora sustancial en sus indicadores de liquidez y de la flexibilidad financiera. Pese a ello, la compañía continúa manteniendo una estructura financiera desequilibrada, con un nivel de fondos propios negativo.

Otro de los aspectos en los que la constructora debe avanzar es en la mejora del mix de negocio. Los datos de los tres primeros trimestres de 2016 ponen de manifiesto un aumento del peso de la construcción, que representó un 86,4% del importe neto de la cifra de negocios durante dicho periodo, un 15,1% más que en 2015, en detrimento de otras actividades, como concesiones; inmobiliarias y desarrollos urbanísticos, o energía. Por otra parte, destaca el buen comportamiento internacional, si bien el mercado nacional sigue siendo significativo, ya que al cierre del tercer trimestre suponía un 37% de los ingresos. En definitiva, el Grupo San José progresa en su internacionalización, en las ventas y en la mejora de su apalancamiento, aunque todavía queda por delante un largo camino para la normalización.

Archivado En

- EthiFinance

- Madrid Nuevo Norte

- Agencias calificación

- PGOU

- Chamartín

- Planes urbanísticos

- Política urbanística

- Madrid

- Distritos municipales

- Desarrollo urbano

- Comunidad de Madrid

- Construcción

- Urbanismo

- España

- Finanzas

- Industria

- Ayuntamiento Madrid

- Ayuntamientos

- Gobierno municipal

- Administración local

- Política municipal

- Administración pública

- Política

- Distrito Castellana Norte