EE UU cobra aún más fuerza en los ingresos de Grifols

El ebitda cae un 2,3% y no cumple expectativas del mercado El 65,9% de las ventas ya proceden de EE UU y Canadá

Estados Unidos es cada vez más crucial en Grifols. Desde la compra de Talecris en 2010, ese mercado es con mucha diferencia el principal negocio de hemoderivados del laboratorio presidido por Víctor Grífols. Pero el impulso de Norteamérica a las ventas no deja de crecer.

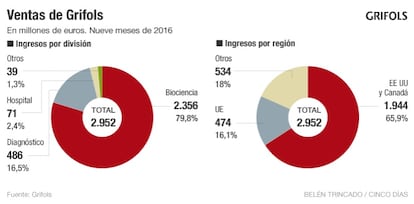

Los ingresos de Grifols crecieron un 6,5% en los primeros nueve meses del año hasta alcanzar los 2.951 millones de euros, según informó ayer la empresa a la CNMV. De esas ventas, Estados Unidos y Canadá ya aportan 1.944 millones, un 65,9% del total, dos puntos más que el año anterior.

La compañía apunta a que la venta de proteínas plasmáticas –su negocio principal– continúa “muy dinámica apoyada por el crecimiento en Estados Unidos y Europa”.

Sin embargo, los resultados de la empresa no acompañan al mismo ritmo del flujo de ingresos. El ebitda se queda en 842,9 millones, con una reducción interanual del 1,6%, y el beneficio de los primeros nueve meses permanece prácticamente plano, con un ligero crecimiento del 1,1%, situándose en 406 millones.

La propia compañía barcelonesa explica en su comunicado que los márgenes siguen afectados “principalmente por la disminución de royalties relacionados con la unidad de diagnóstico trasfusional” y además del aumento de costes del plasma vinculados a la apertura de nuevos centros de donación.

Los márgenes se han visto “negativamente afectados por unos menores ingresos de la división de diagnóstico y por la producción simultánea temporal de sus dos plantas en Clayton (EE UU)”, señala BBVA en un informe de análisis sobre los resultados de Grifols. Además, destaca que el ebitda también se encuentra ligeramente por debajo de las expectativas esperadas en el mercado.

Respecto a las divisiones, el principal negocio de bioscience –el de los derivados plasmáticos– sube hasta 2.356 millones en los primeros nueve meses y ya alcanza el 79,8% de los ingresos. Sin embargo, la división de diagnóstico sufre un retroceso del 4,6%, con unos ingresos de 485 millones; y la de hospitales cae un 2,1%.

Respecto al pasivo, a finales de septiembre, la deuda financiera neta se ha situado en 3.809,2 millones, lo que supone un ratio de endeudamiento de 3,32 veces el ebitda.

La compañía actualmente se encuentra en un periodo previo a transición en el liderazgo, ya que Víctor Grífols Deu, hijo del actual presidente y representante de la cuarta generación de la familia fundadora, y Raimon Grífols Roura, hermano, se convertirán en consejeros delegados en enero del año que viene.