Apple: a mal tiempo, más dinero para el accionista

La debilidad de iPhone, icono y motor de Apple durante años, ha quebrado la pujanza de la empresa

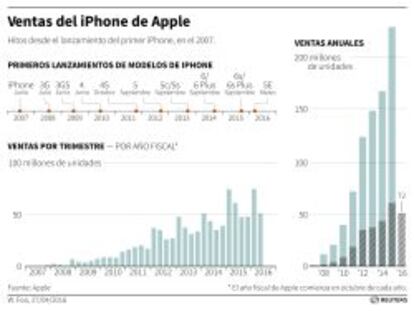

El iPhone lo es todo para Apple. Esta máxima viene siendo así desde que se estrenó el icónico móvil en 2007, convertido en una auténtica máquina de hacer dinero (aporta más del 60% de los ingresos de la compañía). Pero desde ahora también se colgará el sambenito de ser el gran protagonista del duro traspiés sufrido por la compañía en el primer trimestre del año. Acostumbrados a sus crecimientos ininterrumpidos desde hace muchos años, la fortaleza de Apple se ha tornado quebradiza. La firma ha recortado un 13% sus ingresos, hasta los 50.557 millones de dólares. Su primera caída en 13 años. Y el iPhone ha sido decisivo en ello: aportó al negocio 32.857 millones, un 18% menos que hace un año, tras caer sus ventas en 10 millones de unidades (un 16%), hasta 51 millones de terminales.

Los beneficios de Apple también se han desplomado casi un 23%, al situarse en 10.500 millones, equivalente a 1,90 dólares por acción. Y el margen bruto de la firma cayó del 40,8% al 39,4%. Sin duda, China ha tenido un gran peso en este tropiezo del gigante tecnológico, pues las ventas en el que ya es su segundo mercado (tras EE UU) cayeron por encima del 26% hasta los 12.490 millones. Pero no hay que olvidar que ninguno de los productos de Apple ha logrado frenar el parón de la compañía de la manzana: el iPad cayó un 19%, hasta algo más de 10 millones de tabletas vendidas, y los ordenadores Mac descendieron un 9% en ingresos y un 12% en unidades vendidas.

La compañía no hizo públicos los números del Apple Watch, aunque los analistas consultados por The Wall Street Journal estiman que en su primer año de ventas habría vendido unos 12 millones, reportándole unos 6.000 millones. También conviene advertir que los números publicados este martes por Apple no incluyen las ventas del recientemente lanzado iPhone SE, la versión barata del popular teléfono, ni del último iPad Pro de 9,7 pulgadas. Dos productos con los que la empresa capitaneada por Tim Cook confía en revitalizar sus ventas. Con el primero, en los mercados emergentes; y con el segundo, en el entorno profesional.

Con todo, las apuestas en el mercado ante el cada vez más incierto futuro de Apple han aumentado. Y en ese contexto la compañía de Cupertino quiere todavía sacar partido de su fortaleza financiera. Con esta base, ha ampliado todavía más su ya de por sí generosa retribución al accionista.

- Retribución al inversor

En la presentación de sus cuentas de su segundo trimestre, Apple pareció querer presumir de que es la empresa del mundo que mejor retribuye a los inversores. La compañía anunció que su consejo de administración autorizó un incremento de 50.000 millones de dólares de sus planes de retribución a los inversores. De esta forma, la empresa que dirige Tim Cook prevé destinar hasta finales de marzo de 2018 un total de 250.000 millones de dólares a dividendos y recompra de acciones. Una cifra no igualada por ninguna compañía.

La firma indicó que el programa de recompra de acciones aumentará de los 140.000 millones de dólares aprobados el pasado año a un total de 175.000 millones. Al mismo tiempo, el consejo aprobó un incremento del dividendo trimestral del 10% hasta 0,57 dólares por acción. El próximo pago de esta retribución tendrá lugar el 12 de mayo.

Apple recordó que desde la puesta en marcha de su plan de retribución al accionista ha devuelto fondos a los inversores por un total de 163.000 millones de dólares, de los que 117.000 millones corresponden a la recompra de títulos propios en el mercado.

Además, para financiar este programa, la empresa insistió en que seguirá emitiendo deuda tanto en EE UU como en los mercados internacionales. Apple no quiere tocar la fortuna que atesora fuera de EE UU para evitar el pago de impuestos con una repatriación.

Al cierre del trimestre, Apple contaba con un total de 232.292 millones de dólares entre tesorería y equivalentes, inversiones a corto plazo e inversiones a largo plazo. En este último segmento, contaba con más de 177.645 millones.

Apple recordó que entre enero y marzo generó un flujo de caja de 11.600 millones de dólares, periodo en el que devolvió a los accionistas un total de 10.000 millones.

Con estos planes, Apple parece dispuesta a convencer a los inversores de que el grupo mantiene su fortaleza. Pero, más allá de los propios resultados del trimestre, lo que a la comunidad financiera le preocupa es el futuro. Y las previsiones lanzadas para el tercer trimestre fiscal, que acabará a final de junio fueron muy decepcionantes. La dirección de Apple espera unos ingresos en ese periodo entre 41.000 y 43.000 millones de dólares, muy por debajo de las estimaciones de 47.000 millones del conjunto de los analistas.

- Duro castigo en Bolsa

Quizá por estas cifras, las acciones de Apple sufrieron un duro castigo en los mercados fuera de hora tras presentar las cuentas. Sus títulos cayeron un 6,26% y por momentos llegaron a perder más de un 8%. La empresa perdió también la cota de los 100 dólares por acción y se enfrenta ahora a un periodo de incertidumbre e inestabilidad.

Aunque Cook aseguró que su equipo “ha trabajado con enorme efectividad afrontando una adversa situación macroeconómica”, es evidente que el reto de Apple es diversificar, y parece que está en ello, aunque le está costando. Tras lanzar el reloj, se ha especulado con que está trabajando en su propio televisor y en un coche inteligente y autónomo como el de Google. Mientras tanto, su estrategia más inmediata debe pasar por impulsar sus servicios complementarios (como Apple Pay o AppleCare), donde casi únicamente crece (le han reportado 5.991 millones, un 20% más de ingresos frente al mismo periodo del año anterior).

Como dijo Cook deben aprovechar la enorme fortaleza del ecosistema Apple y su base instalada de más de 1.000 millones de dispositivos activos. Pues con su dependencia del iPhone y el enfriamiento del mercado de smatphones, y no solo por la situación de la economía sino porque los consumidores no ven suficientes razones para comprar un nuevo móvil en un entorno de “más de lo mismo”, la tendencia de Apple a caer podría continuar a no ser que la compañía vuelva a sorprender. Algo que últimamente no parece estar logrando. Habrá que esperar a septiembre a ver qué plantea el próximo iPhone 7.