Renta 2015: Así tributan las inversiones en Bolsa en la declaración

Las inversiones en Bolsa tributan como ganancias y pérdidas patrimoniales en la Declaración de la Renta, es decir, como el resto de las rentas del ahorro. El inversor únicamente deberá pagar impuestos por ellas en el momento de la venta de los títulos y siempre y cuando se hayan obtenido plusvalías. Respecto a los gastos que las entidades cobran por la custodia de los valores, estos podrán deducirse como parte de rendimiento inmobiliario. A la hora de gestionar las inversiones en Bolsa en la Declaración de la Renta se deben tener en cuenta las siguientes consideraciones:

- Ganancia patrimonial

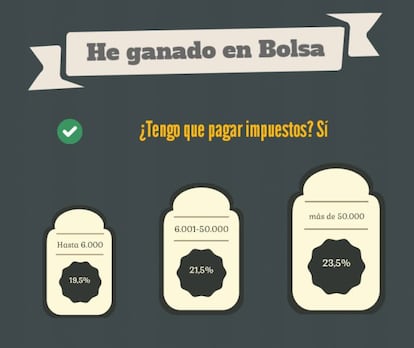

Esta se produce cuando el inversor en el momento de la venta de títulos ha obtenido plusvalías. Es decir, el precio de compra de las acciones es inferior al precio de venta. En este caso se deberá pagar impuestos por las ganancias obtenidas. El tipo imponible es el que corresponde a las rentas del ahorro. Según la última reforma fiscal, para el ejercicio de 2015 (que es sobre el que se realiza la declaración) para los ingresos de hasta 6.000 euros se aplicará un tipo del 19,5%. Los que oscilen entre los 6.000 y 50.000 euros, la retención será del 21,5% y para los de 50.000 en adelante se aplica un gravamen del 23,5%.

- Pérdida patrimonial

La pérdida patrimonial se produce cuando el precio de compra de las acciones es superior al de venta. En este caso el inversor está exento de pagar impuestos pues no ha obtenido beneficio alguno. No obstante, ha de recoger las pérdidas en la declaración de la renta porque la normativa fiscal permite compensarlas con las ganancias conseguidas.

- Compensación de pérdidas y ganancias

Gracias a esta compensación, el inversor solo deberá pagar impuestos por los beneficios totales obtenidos. La reforma fiscal permite que esto se lleve a cabo con cualquier tipo de ganancia de capital mobiliario sean estas inversiones en Bolsa, dividendos o intereses de acciones.

- Derechos de suscripción

Con la nueva normativa, el importe obtenido de los derechos de suscripción es considerado como ganancia patrimonial que está sometida a retención en el periodo en que se produzca la transmisión. A partir del 1 de enero de 2017 entrará en vigor la modificación del apartado 1 del artículo 37 en el que se establece que cuando se tienen lugar la transmisión de acciones de las que se vendieron derechos de suscripción con anterioridad a la puesta en marcha de este cambio (no han tributado como ganancia patrimonial) su importe se minorará del coste de adquisición de las acciones de las que procedieran los derechos transmitidos.

Junto a todo lo anterior se debe tener presente que en la fiscalidad de las acciones hay que aplicar la norma FIFO (First In, First Out). De acuerdo a esto, los primeros títulos que se transmiten son a su vez los primeros que se compraron. Esta regla se aplica cuando solo se venden algunas de las acciones que se tienen de una compañía y no todas. Con este procedimiento se consigue así determinar el coste de adquisición de las acciones de las que el inversor se desprende.