El ‘equity crowdfunding’ despega en España

La inversión participativa a través de internet crece y se convierte en una alternativa de financiación para los emprendedores.

Después de dos meses de trabajo, La Más Mona puede irse de marcha.

La web de alquiler de vestidos está cerca de alcanzar los 150.000 euros que necesita para renovar su armario y desarrollar una aplicación con la que aprovechar mejor el creciente número de visitas que recibe a través de móviles.

El dinero no se lo ha prestado un fondo de capital riesgo, sino una treintena de inversores particulares, incluyendo entre ellos a varias de sus propias clientas, que simpatizan con el proyecto y han decidido ayudarle con pequeñas cantidades a cambio de una participación minoritaria en el capital social de la empresa.

La ronda se realiza en internet a través de Crowdcube y es un ejemplo de lo que los emprendedores pueden conseguir con el equity crowdfunding, uno de los cuatro tipos de financiación colectiva que han surgido en los últimos años como alternativa al esquivo crédito bancario.

“Es la primera vez que recurro al crowdfunding”, dice Polo Villaamil, que junto con Angie Ibarra lanzó La Más Mona hace dos años. En aquel entonces arrancaron el proyecto con sus propios ahorros y aportes de amigos y familiares.

En siguientes ampliaciones de capital entraron algunos business angels y el fondo de capital riesgo Civeta Investment, que contribuyó con 4.000 euros. En 2013 fueron seleccionados por Wayra, la aceleradora de start-ups de Telefónica, para participar en su programa, y obtuvieron un préstamo de Enisa.

En total, sin considerar la campaña de Crowdcube, han levantado 430.000 euros, pero Villaamil asegura que conseguirlos no ha sido fácil. “El ecosistema de apoyo al emprendedor en España está muy enfocado en negocios tecnológicos, empresas que van a lanzar una app o una web. Lo nuestro es un poco más físico”, explica.

La Más Mona alquila vestidos que compra o toma prestados a diseñadores o a sus mismas usuarias, con las que comparte los ingresos a partes iguales. La idea es que cualquier mujer pueda rentabilizar su armario en lugar de tenerlo lleno de trajes que sólo se pone una vez.

“Necesitamos comprar vestidos para tener stock de temporada. Eso nos llevó a buscar otro tipo de inversores a los que encaje un negocio más tradicional”, abunda. Los encontró en el crowdfunding de inversión.

La empresa publicó el proyecto en Crowdcube a mediados de febrero. La ronda ha estado abierta 60 días, pero ante la buena acogida de los inversores ha sido extendida cuatro días más. El plazo vence mañana martes.

Hasta el viernes había recaudado 144.660 euros, el 96% del objetivo, pero Villaamil asegura que hay dos inversores más interesados en participar.

“Tenía mis dudas sobre si en España la gente está preparada para esto, pero la campaña ha ido bastante bien y estamos muy contentos con la decisión. Ha sido una manera también de darle a nuestras clientas la oportunidad de participar en el crecimiento del proyecto”, destaca.

Hasta el viernes pasado habían realizado aportes 34 inversores, de los cuales 26 son clientas de la tienda. La contribución más alta hasta el momento ha sido de 60.000 euros, aunque la media ha sido de 4.225.

Al final de la ronda, los participantes se repartirán el 9,09% del capital social de la empresa (equivalentes a los 150.000 euros que espera levantar) en forma proporcional al dinero que hayan invertido.

Crowdcube cobrará a la empresa una comisión equivalente al 5% del total recaudado en la ronda y que facturará después de efectuada la ampliación de capital ante notario. Desde su entrada en España en julio de 2014 –nació en Exeter (Reino Unido) en 2011–, la plataforma lleva 16 proyectos publicados y 9 financiados por más de 1 millón de euros.

La fórmula usada por La Más Mona es uno de cuatro tipos de crowdfunding. Los otros tres son el de recompensa (el emprendedor pide dinero a cambio de los bienes o servicios que venderá cuando el negocio empiece a funcionar, por lo que es, en esencia, una venta anticipada), los préstamos de persona a persona, y las donaciones.

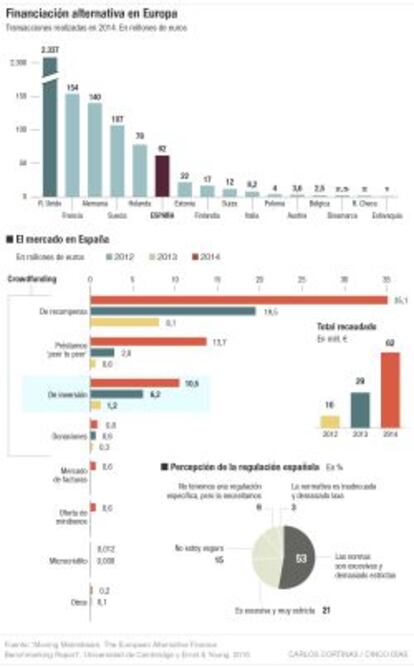

Según un estudio de la Universidad de Cambridge y Ernst & Young, en Europa, el mercado de financiación alternativa, que además del crowdfunding engloba otras fórmulas como la subasta de pagarés y el microcrédito, ha crecido en los últimos tres años desde los 487 millones a los 2.957 millones de euros a un ritmo anual del 146%.

Reino Unido es el mercado más grande con diferencia: 2.337 millones, el 79% del total. España, por su parte, es el sexto más importante. De apenas 10 millones en 2012 pasó a 62 millones el año pasado, con una tasa de crecimiento anual del 152%. Sólo el crowdfunding de inversión, la modalidad usada por La Más Mona, saltó desde los 1,2 millones a los 10,5.

Si bien es un volumen pequeño comparado con los 111 millones que movió Reino Unido el año pasado, Mac Parish, director de operaciones de Crowdcube en España, cree que el mercado está en un punto de inflexión. “Estamos en ese momento y la regulación va a consolidar esa tendencia”, afirma en alusión a la ley de fomento de la financiación empresarial aprobada por el Senado y pendiente de publicación.

A diferencia de Reino Unido, donde el crowdfunding de inversión lleva años regulado, en España carece de una legislación específica a pesar de los riesgos que entraña invertir en start-ups. La norma cubrirá ese vacío con la imposición de límites para los inversores particulares. Estos no podrán poner más de 3.000 euros por proyecto con un máximo de 10.000 al año.

La regulación fija un límite de 3.000 euros por proyecto a los inversores particulares

Para los profesionales, en cambio, aquellos que ganan más de 50.000 euros al año, no habrá límites. Parish está de acuerdo con estos límites, aunque espera que no tengan que ser las plataformas las encargadas de acreditar si el inversor es profesional o no, lo que todavía no está claro.

La norma fija topes también para las empresas que buscan financiación a través del crowdfunding. Estas no podrán solicitar más de dos millones de euros por campaña o cinco si todos los participantes son inversores profesionales.

Las plataformas, por su parte, quedarán bajo la supervisión de la Comisión Nacional del Mercado de Valores y deberán tener un seguro de responsabilidad civil y un capital social mínimo de 60.000 euros. “La ley va a darnos credibilidad como sector”, afirma Parish, quien celebra que en su redacción se haya tenido en cuenta la opinión de las plataformas.

“Los crowdfunding de recompensa y donación no estarán regulados, solamente los de equity y préstamos, lo que entiendo porque al final, están trabajando con el dinero de la gente y el objetivo es evitar un nuevo Rumasa o un nuevo Pocoyó”, comentaba Gregorio López-Triviño, director ejecutivo de Lánzanos, durante un encuentro sobre el tema organizado por la firma de carsharing Avancar.

Crowdcube y la mayoría de plataformas filtran los proyectos antes de publicarlos y advierten a los usuarios sobre los riesgos de invertir en start-ups. “Lo hacen siempre, en mayor o menor medida, y estamos tratando de que lo hagan con letras cada vez más grandes, como las que aparecen en los paquetes de tabaco”, subraya Miguel Moya, vicepresidente de la Asociación Española de Crowdfunding.

Villaamil está convencido de que sin el equity crowdfunding, difícilmente hubiese conseguido 150.000 euros en dos meses. “Las start-ups son empresas que operan con pérdidas los tres primeros años y luego pegan una explosión. Eso los bancos no lo terminan de entender”.