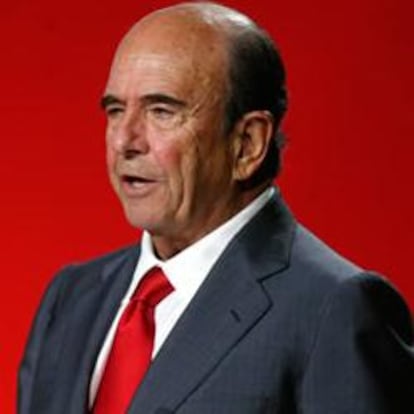

Botín destaca la importancia del estreno en Bolsa de su filial para el Banco Santander y para Brasil

El presidente del Banco Santander, Emilio Botín, destacó hoy que el estreno en Bolsa de su filial brasileña es "una gran operación" que, aseguró, será "importante" tanto para el grupo financiero como para Brasil, entre otras razones debido a las previsiones de crecimiento económico del país.

Botín participa hoy en Brasil en la conmemoración del 75 aniversario de la fundación de la Universidad de Sao Paulo (USP) y aprovechó su visita al país para lanzar el proceso de oferta pública de acciones de la filial brasileña.

La operación, que el mercado estima que representará para el banco una captación de entre 7.300 y 7.800 millones de dólares (entre 5.000 y 5.300 millones de euros), permitirá al Santander financiar su expansión comercial y de negocio en Brasil.

El 16,21% por hasta 4.930 millones de euros

Santander informó hoy de que sacará a Bolsa en octubre el 16,21% de su filial brasileña, por un importe que oscilará entre 4.340 y 4.930 millones de euros, en una operación que se llevará a cabo el 7 de octubre en Nueva York y el día siguiente en la Bolsa de Sao Paulo.

Este debut bursátil reafirma la apuesta de la entidad española por Brasil, por su sistema financiero y por la franquicia fruto de la integración de Santander Brasil y Banco Real.

En el folleto de la operación publicado, la filial afirma que la ampliación es consecuencia de su "plena confianza en la economía brasileña y en las enormes posibilidades de crecimiento del país".

Santander quiere incrementar su cuota de mercado en Brasil y, según consta en la documentación remitida este mes al supervisor del mercado estadounidense SEC, su filial en Brasil prevé abrir 600 nuevas sucursales en los próximos cuatro años en el país, en el que cuenta con 21 millones de clientes.

El banco, la mayor empresa cotizada en la bolsa española y que logró cerrar la sesión del viernes por encima de los 90.000 millones de euros de capitalización, tiene en Brasil una red de 2.091 sucursales, además de 1.521 pequeñas oficinas situadas en instalaciones de los clientes corporativos y 18.000 cajeros automáticos, red que prevé extender.

Según informó hoy a los supervisores de los mercados español y brasileño, para debutar en el mercado se realizará una oferta de "units" ó certificados de depósito -que representan 55 acciones ordinarias y 50 acciones preferentes de Banco Santander Brasil.

Se estima que el precio de cada uno, que se fijará el 6 de octubre, estará entre 20 y 25 reales brasileños (entre 8,14 y 9,25 euros, al cambio actual).

Esto supone valorar el banco brasileño entre 26.774 y 30.413 millones de euros (entre 38.822 y 44.098 millones de dólares), explicaron a Efe fuentes del Santander.

Las nuevas acciones de Santander Brasil cotizarán también en la Bolsa de Nueva York, en forma de ADR (American Depositary Receipt), el instrumento que las empresas extranjeras necesitan para inscribir sus acciones en la Bolsa estadounidense.

Aproximadamente el 70 por ciento del dinero que obtenga de la oferta pública de venta de acciones se destinará a financiar infraestructuras -sucursales y cajeros automáticos- y en financiar operaciones de crédito.

Además, dedicará otro 20 por ciento a mejorar sus estructuras de financiación y el 10% restante será para aumentar su capital.

El pasado octubre Santander informó de que se ha marcado como objetivo en Brasil ganar casi 9.000 millones de dólares en tres años, de forma que este país aporte en torno a un 20 por ciento del beneficio total anual del grupo.

También aspira a convertirse en el primer banco privado de Brasil y cree que "quien no está en Brasil no está en Suramérica".

Según fuentes del Santander consultadas por Efe, tras la operación, la capitalización del Santander Brasil ascenderá a entre 31.000 y 35.000 millones de euros (entre 44.959 y 50.750 millones de dólares), lo que sitúa a esta entidad entre los 30 mayores bancos del mundo.