Telefónica se refuerza en Brasil con la compra de Telemig

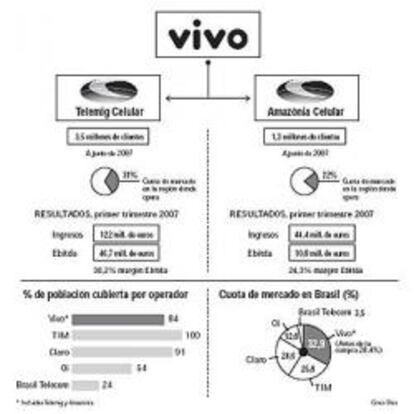

Vivo, la filial brasileña de Telefónica y Portugal Telecom, va a hacerse con el control de Telemig y Amazonia tras su acuerdo con Telpart. El coste global de las compras ascenderá a 1.087 millones de euros. Con la operación, Vivo trata de consolidar su liderazgo en el negocio móvil del país frente a TIM y América Móvil.

Tras muchos meses de especulaciones en los mercados, el futuro de Telemig, operadora brasileña del estado de Minas Gerais, y pretendida por las grandes del sector, parece estar más claro. La compañía va a pasar a formar parte de la 'Galaxia Telefónica' y no de América Móvil, el grupo de Carlos Slim, que también estaba interesada en estas operadoras.

En un hecho relevante remitido a la CNMV, Telefónica anunció que Vivo, sociedad controlada por Brasilcel (participada al 50% por Telefónica y Portugal Telecom), ha llegado a un acuerdo con Telpart para hacerse con las participaciones de control de la citada Telemig y de Amazonia, operadora de móviles con presencia en los estados de Amazonas, Roraima, Amapá, Pará y Marahao.

Bajo los términos del pacto, Vivo se hará, por un lado, con el 53,9% de capital con derecho a voto y un 4,27% de las acciones preferentes de Telemig Celular (representan el 22,72% del capital total). Por otro, Vivo adquirirá el 51,86% de los títulos con derecho a voto y un 0,09% de las acciones preferentes de Tele Norte Celular, matriz de Amazonia (supone el 19,34% del capital). El precio pactado por estas participaciones quedó fijado en 469 millones de euros.

Además, Vivo comprará de Telpart el derecho que ostenta para la suscripción futura de acciones liberadas de Telemig Celular y Tele Norte Celular por un precio cercano a 33,5 millones de euros.

Al mismo tiempo, y según señala la legislación brasileña, Vivo lanzará sendas opas sobre la totalidad de acciones con derecho a voto de estas operadoras y sus participadas a un precio por acción igual al 80% de valor de adquisición de los títulos de estas firmas controladas por Telpart. Además, Vivo tiene intención de lanzar sendas opas por un número de acciones de hasta un tercio del capital flotante de las participaciones preferentes de estas sociedades. De llegarse a un 100% de aceptación en todas estas opas, el desembolso de Vivo rondaría los 618 millones de euros, con lo que el coste final de la operación sería de 1.087 millones.

En una presentación con inversores en la mañana del viernes, Roberto Lima, consejero delegado de Vivo, precisó que las adquisiciones se financiarán con la tesorería y con deuda. El directivo añadió que las adquisiciones proporcionarán unas sinergias globales de 920 millones de reales (unos 355 millones de euros).

Vivo deberá recibir, todavía, la aprobación de las autoridades brasileñas. De igual forma, las juntas de accionistas de todos los implicados tienen que dar el visto bueno. En el caso de Vivo ha quedado fijada para el 21 de agosto.

Lo cierto es que, con la compra, Vivo logra entrar en varios estados brasileños como Minas Gerais o Amazonas, donde tenía presencia. Además, incorpora 4,8 millones de clientes, con lo que alcanza una base total de usuarios en Brasil de 35 millones. Dicha cartera de clientes confiere a la filial de Telefónica una cuota de mercado del 32,9%, por encima del 25,8% de TIM, el 24,6% de Claro (filial de América Móvil) y el 12,8% de Oi.

En los mercados la reacción fue dispar. En la sesión del viernes, tras una mañana al alza, los títulos de Telefónica cedieron al cierre un 0,46%; eso sí, un descenso menor al del Ibex 35, que perdió un 0,98%.

Telemar y Brasil Telecom estudian su fusión

En los últimos días, diversos medios brasileños han comentado la posibilidad de una fusión entre Brasil Telecom y Tele Norte Leste Participaçoes, filial de Telemar, operadora de Río de Janeiro. La operación iría encaminada a la creación de un gran grupo brasileño en las telecomunicaciones.De momento, Telemar ha puesto en marcha un programa de recompra de acciones de su filial Tele Norte Leste Participaçoes. Fatima Fernandes, analista de Banco de Brasil, dijo a la agencia Bloomberg que la adquisición de estos títulos contribuirá a aumentar el control de Telemar sobre su subsidiaria, y está diseñada por la empresa para 'obtener el apoyo de los accionistas para una fusión con Brasil Telecom'.Diversos analistas no descartan la posibilidad de que a ese grupo se pudiera incorporar Portugal Telecom, actual socio de Telefónica. Fuentes del sector señala que la operadora española sigue interesada en comprar la participación de su socio portugués en Vivo a un precio razonable. Ayer, el diario lisboeta Público, recogía unas declaraciones del presidente de Portugal Telecom, en las que se insistía en que Telefónica no ha presentado todavía una oferta en firme.Sus palabras vienen después de la publicación en las últimas semanas en diversos medios portugueses de la intención de Telefónica de ofrecer cerca de 3.000 millones de euros por las participaciones de Portugal Telecom en Vivo.