Gestamp debutará en Bolsa a 5,6 euros por acción valorada en 3.222 millones

La demanda supera más de dos veces la oferta; la empresa prefiere dar recorrido a la acción Los Riberas deberán indemnizar a Mitsui si los títulos quedan por debajo 5,77 euros de media en los próximos 18 meses

Gestamp ya tiene precio para salir al mercado. Será al mínimo de la banda orientativa de precios: 5,6 euros por acción, lo que valora la compañía a 3.222 millones de euros. El libro está cubierto en más de dos veces a ese precio, pero la compañía y los bancos han preferido curarse en salud. La demanda se ha concentrado en la parte media y baja. "El objetivo es asegurarse un debut lo más exitoso posible", señalan fuentes cercanas a la operación.

Los Riberas ingresarán con la venta del 27% inicial (155,4 millones de acciones) 870 millones de euros, que pueden ampliar al 31%, en 130,5 millones de euros (23,3 millones de títulos). Lejos de los 1.041 millones que se hubieran embolsado, de entrada, al precio máximo de 6,7 euros de la horquilla inicial de precios. Gestamp se estrenará el viernes en la Bolsa española a las 12 de la mañana tras media hora de subasta.

Los coordinadores –JP Morgan, UBS y Morgan Stanley–, el resto de las entidades que han participado en la operación –Santander, Deutsche, Société Générale, BBVA, BNP Paribas y CaixaBank– y Lazard, el asesor global, han recomendado cautela en la fijación del precio.

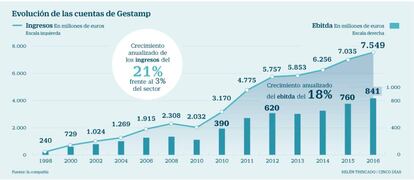

La buena noticia, para los nuevos accionistas, es que a este precio Gestamp cotizará notablemente por debajo de sus comparables directos, con una ratio de valor de empresa –capitalización (3.222) más deuda (1.633) entre beneficio bruto de explotación (ebitda) de 841 millones de euros– de 5,8 veces.

CIE Automotive, empresa en la que también participan los Riberas con un 20,9% del capital a través del holding Acek –el mismo con el que controlan Gestamp y Gonvarri–, lo hace a 8,5 veces esa misma ratio; la francesa Valeo, a 6,5; la alemana Continental, a 6,2, y las estadounidenses Delphi y Borgwarner, a 8,3 y 6,8 veces, respectivamente.

La cotización debe subir un 3% respecto al precio de referencia para que los Riberas no tengan que indemnizar a su socio Mitsui, que compró el 12,5% a 5,77 euros por título, aunque luego lo elevó hasta los 6,47 euros (466,7 millones de euros en total), tras conocerse sus resultados de 2016. Gestamp debe situarse en los próximos 18 meses por encima de la tasación inicial del fabricante de piezas de automóviles efectuada por el grupo japonés.

Los actuales accionistas de Gestamp –Acek o, lo que es lo mismo, los hermanos Riberas, y también Mitsui y los empleados– se han repartido el dividendo de los resultados de 2016 antes del estreno en la Bolsa. Gestamp les ha dado 0,1153 euros por acción (66 millones de euros en total). Este reparto previo –de un beneficio neto total de 221 millones de euros, un 37,1% más que en 2015– es habitual en los procesos de estreno bursátil. Los nuevos socios recibirán la parte del beneficio que les corresponde desde el momento en el que entran en el capital.