La banca descarta un colapso si el nuevo euríbor fracasa

Si el 4 de mayo se anuncia que la nueva metodología no es viable, continuará vigente el euríbor actual

El proyecto del nuevo euríbor siempre ha estado rodeado de cierto escepticismo. Que la misión del Instituto Europeo de Mercados Monetarios (EMMI, en sus siglas en ingles) de crear un nuevo índice que refleje mejor la situación del mercado y que no dé lugar a manipulaciones se haya prolongado durante más de tres años y haya sufrido retrasos –su puesta en marcha se contemplaba inicialmente para el verano de 2016- ha contribuido en parte a elevar la expectación y también las expectativas. Conforme se acerca la fecha clave del próximo 4 de mayo, en la que se decidirá si el euríbor basado en transacciones reales y no en estimaciones como ahora es viable, aumenta el nerviosismo y se especula con que el cambio de índice al que están referenciadas la mayoría de las hipotecas en España puede fracasar.

No es la primera vez que el hecho de que la actualización de la metodología de cálculo exija contar con transacciones efectivamente realizadas entre las entidades (financieras y no financieras) plantea la problemática de que en el mercado no siempre hay cruces reales suficientes como para confeccionar a diario el tipo de interés del índice, y más a raíz de los tipos de interés negativos. En los últimos días esta teoría ha cobrado fuerza y se teme que ese motivo lleve al gestor del índice paralizar el lanzamiento del nuevo euríbor tal y como estaba previsto.

Pero fuentes cercanas al proceso aseguran que, en esta fase final, cualquier rumor en torno al euríbor “son meras especulaciones y elucubraciones”, dado que los datos recopilados de las pruebas de verificación que las entidades financieras han realizado en los últimos seis meses, y que el administrador del índice está ahora analizando para sacar sus conclusiones, son altamente “sensibles y confidenciales”. De hecho, dicha información prácticamente está custodiada en una caja fuerte y sólo tienen acceso a ella personas clave de EMMI.

Las mismas fuentes sostienen que, en el caso de que de algún banco haga estos días un ejercicio de extrapolación de los datos, estos pueden ser erróneos porque la operativa es muy diferente según los países y en el ensayo del nuevo euríbor han participado 31 entidades de 11 países de la zona euro.

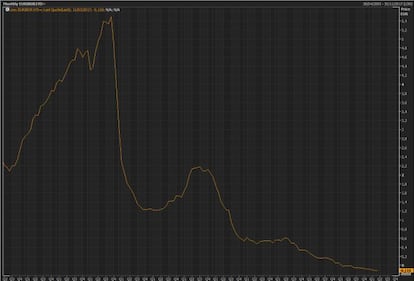

Aunque no se puede descartar un escenario en el que el euríbor renovado no salga adelante por falta de operaciones suficientes que aporten veracidad al índice, así como por otros motivos como que el tipo de interés resultante difiera mucho del actual (el euríbor a doce meses toca mínimos negativos del -0,110%), los agentes implicados insisten en que existe un plan de contingencia que en el mejor de los casos supondría simplemente retrasar un poco más la entrada en vigor del indicador al que están referenciados contratos por un valor estimado superior a 180 billones de euros.

Por lo pronto, si el 4 de mayo el anuncio que se hace es que el euríbor basado en la nueva metodología no es viable, se entiende que al día siguiente continuará vigente el euríbor actual. El EMMI explicará en todo caso las razones que han llevado a tal decisión y es posible que se hagan públicos los resultados del análisis de verificación de la banca. Después “en la práctica habrá siempre un índice y simplemente hará falta más tiempo para analizar las alternativas”, admiten las fuentes conocedoras del proceso, que adelantan que la solución más racional sería la conocida como vía híbrida.

Plan B

El plan B no es ningún experimento. El otro gran índice de referencia, el líbor, al que están vinculados préstamos por más de 350 billones de dólares, ya sufrió su propia metamorfosis con el objetivo de dotarlo de máxima transparencia y fiabilidad. Los escándalos de manipulación habían sembrado la duda y el supervisor de los mercados en Reino Unido recomendó en 2012 traspasar la tutela del índice, desde 1986 en manos de la Asociación Británica de Banqueros (BBA, por sus siglas en inglés)

En febrero de 2014, el mercado estadounidense Intercontinental Exchange (ICE), con sede en Atlanta (Georgia), tomó las riendas del índice y además comenzó un proceso para cambiar su metodología. El líbor se publica a diario para cinco monedas (el dólar, la libra, el yen japonés, el franco suizo e incluso el euro) con un panel de entre 11 y 17 entidades para cada una de ellas. Tras una discusión de la forma de cálculo, ya existe un protocolo estricto.

El gestor, que está vigilado por el equivalente británico a la CNMV en España, la Financial Conduct Authority (FCA), publica referencias a un día (overnight), una semana, un mes, dos meses, tres, seis y un año. Se han diseñado tres niveles para conformar la cotización de los diferentes líbor. Los datos que se utilizarán en primer lugar serán los reales. Si no existen o su número es insuficiente, ICE revisará su histórico de transacciones históricas y las incluirá, modificadas conforme a una serie de parámetros; el tercer nivel serán los datos procedentes del juicio de expertos. Es una gradación.

Fuentes conocedoras del ya efectuado cambio de metodología del líbor y de la que está en marcha para el euríbor destacan que una modificación sencilla del índice de la zona euro sería establecer los dos últimos niveles que ya se tienen previstos para la referencia que calcula el líbor. En realidad, ya existen, pero no se contempla su uso salvo emergencia.

El panel diseñado para el euríbor está formado por 31 entidades, mientras que las que aportan datos para el eurolíbor, que cotiza en niveles muy similares al euríbor –ambos están en el entorno del –0,11% a 12 meses–, son 15: Lloyds TSB, Bank of Tokyo-Mitsubishi, Barclays, Mizuho, Citi, Rabobank, Credit Suisse, Royal Bank of Canada, HSBC, Santander, Deutsche Bank, JPMorgan, Société Générale, Royal Bank of Scotland y UBS.