Sin prisas para volver a la Bolsa pese al minirally de inicio de año

Los bancos centrales frenan con su discurso de mayores alzas de tipos el ímpetu alcista de enero y devuelven al mercado a la realidad de un año de dinero aún más caro y de caída de resultados que invita a la cautela

La renta variable comenzó el año con un claro ímpetu alcista y ya ha tenido tiempo de echar el freno antes de que acabe el mes de enero. Los inversores iniciaron 2023 aparentemente ajenos al gran acontecimiento financiero que marcó a fuego la marcha del mercado el pasado año, las fuertes subidas de los tipos de interés.

La publicación de datos de inflación algo más moderados –aunque insistentemente altos– y la reapertura de China al mundo después de tres años de férreo aislamiento por el Covid han animado las compras en el inicio de 2023, hasta el punto de que algunos índices y valores ya habrían agotado en gran medida el potencial que los expertos manejan para el conjunto del ejercicio. El Ibex incluso ha llegado a superar los 9.000 puntos, el nivel objetivo previsto para 2023.

Pero la sombra de nuevas alzas de tipos ha vuelto a nublar el mercado esta semana, reflejando la fragilidad de las recientes subidas y devolviendo al primer plano las incertidumbres que impiden por el momento hacer una apuesta clara por la inversión en Bolsa. El Foro de Davos, la primera gran cita económica del año, ha sido la tribuna desde la que la presidenta del BCE, Christine Lagarde, ha insistido en su voluntad de seguir subiendo tipos sin concesiones, sin que los últimos indicadores económicos den tregua para aflojar el paso. Un mensaje que ha dejado de nuevo con los pies en la tierra a los inversores.

El inicio de la campaña de resultados del cuarto trimestre de 2022 es otra de las grandes variables que van a marcar el paso de la inversión en el más corto plazo y del que también se espera otro baño de realidad. Después de trimestres sucesivos en que las compañías habían logrado encajar el impacto de la inflación y la subida de tipos –en gran medida trasladando esos efectos a sus clientes–, se acerca el momento inevitable de la caída en los beneficios y, sobre todo, del ajuste a la baja en las previsiones de resultados. En definitiva, las dos grandes variables que determinan la inversión –tipos de interés y resultados empresariales– no apuntan en el corto plazo a una evolución en la línea que sería más favorable para el inversor en Bolsa, lo que sigue invitando a la cautela. Así, el precio del dinero va a continuar subiendo y los beneficios van a caer, probablemente más de lo previsto.

Según advierte Axelle Pinon, miembro del comité de inversión de Carmignac, las estimaciones de beneficios para 2023 no se han ajustado aún a la baja lo suficiente. “Dadas las difíciles perspectivas macroeconómicas para el año, las estimaciones de beneficios en EE UU siguen pareciendo optimistas, con un crecimiento del 4%. La probabilidad de una recesión sigue siendo alta, y la narrativa del aterrizaje suave parece ser una operación de esperanza”. La firma francesa ve muy probable un descenso en los resultados empresariales este año, aunque no en la magnitud que cabría esperar en una recesión clásica.

Una crisis económica profunda no es de hecho el escenario base que el consenso de analistas maneja para este año, aunque la foto final del crecimiento en 2023 va a depender de variables tan inmanejables como la guerra en Ucrania –que en el momento actual ha dado una tregua pasajera al menos a los precios de la energía– y de su influencia sobre los precios y, por tanto, sobre los tipos de interés.

Los efectos de segunda ronda de la espiral inflacionista de 2022 se están reflejando además en la inflación subyacente, que se muestra ahora con más pujanza que la tasa general, para inquietud de gobiernos y bancos centrales.

Infraponderación

En Generali Investment mantienen una ligera infraponderación en renta variable. Según explica Michele Morganti, estratega senior de renta variable de la firma, “la Bolsa sigue bajo presión a corto plazo. La incertidumbre de la guerra persiste, y una mayor presión sobre los precios está provocando que la inflación se mantenga rígida, aunque en lento descenso, especialmente en la zona del euro. Además, un mayor endurecimiento de los bancos centrales y la reducción de balance del BCE seguirán empeorando las condiciones de liquidez”.

La firma también advierte de que la volatilidad del mercado de bonos continúa siendo elevada, “lo que supone un obstáculo para inducir un movimiento alcista definitivo en la renta variable”, y considera que, a la vista de que los bancos centrales mantienen la dureza en sus mensajes, aumenta el riesgo de una desaceleración económica más pronunciada que no está descontada por el mercado en el momento actual. Su previsión es que el balance de 2023 deje una ganancia del 3% para la Bolsa de EE UU y del 5,5% para la europea.

En Bank of America no esconden su escepticismo sobre las posibilidades de la renta variable, en especial de la europea. El banco estadounidense se muestra en contra de la favorable posición de consenso con que ha comenzado el año hacia la Bolsa europea y cree que el Stoxx 600 podría encajar un descenso del 20%. Argumenta que el conjunto del mercado está ignorando el riesgo de una política monetaria agresiva –su previsión de tipos para la zona euro es de hecho del 3,5% para la facilidad de depósito, superior a la del consenso– y que las alzas de tipos hacen especialmente vulnerable al mercado bursátil europeo, con un marcado perfil cíclico. “Esperamos que el crecimiento de la zona euro y de EE UU se debilite hasta niveles recesivos en respuesta al duro endurecimiento monetario. La renta variable está lejos de valorar este escenario”, explica Bank of America en un informe publicado este viernes.

A favor de Europa

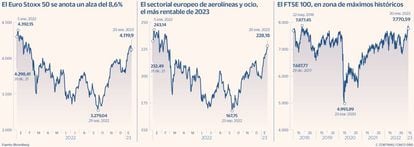

La reapertura de China al mundo ha beneficiado especialmente a la Bolsa europea en el inicio del año, que para otras gestoras sí tendrá más potencial que la de EE UU en 2023. El alza de los principales índices europeos en lo que va de 2023 es muy superior al de Wall Street: una subida del 8,6% para el Euro Stoxx 50 frente a un 2,5% para el S&P. La última encuesta de gestores de Bank of America revela que la infraponderación de la renta variable de EE UU es la mayor desde 2005. El reverso de esta posición está en las primeras entradas de fondos en la Bolsa europea desde que Rusia invadió Ucrania hace casi un año, según datos recogidos por Goldman Sachs.

Un euro más fuerte frente al dólar, que ayuda a rebajar la presión inflacionista sobre la zona euro, la apertura china y unas reservas de gas natural abundantes para pasar el invierno favorecen la inversión en Europa. “Consideramos que el mercado estadounidense es menos atractivo debido a su mayor valoración relativa y al mayor riesgo para los beneficios futuros. Europa, por el contrario, es más un mercado de valor, y la desaparición del problema energético limita el riesgo a la baja de los beneficios futuros”, apuntan desde Carmignac.

Desde el mismo epicentro de Wall Street también llegan los avisos de corrección para la Bolsa estadounidense. En Morgan Stanley alertaban la semana pasada de que el S&P 500 podría caer mucho más por debajo de los 3.500 ó 3.600 puntos de descenso que el mercado descuenta en su escenario de recesión suave. El banco estadounidense reconoce que ese consenso en cuanto a una contracción manejable “podría ser acertado en su dirección pero equivocado en su magnitud” e insiste en que las estimaciones de resultados empresariales son aún demasiado optimistas. Su previsión de hecho es que el S&P descienda hasta los 3.000 puntos.

“Mantenemos la cautela sobre la renta variable mundial. Somos más selectivos que nunca en nuestras inversiones y conservamos efectivo para invertir en los próximos meses”, reconoce Thomas Dhainaut, responsable de renta variable de La Française AM. La prudencia también es la consigna en Credit Suisse, que mantiene la infraponderación para la renta variable de países desarrollados –tanto Estados Unidos como Europa– pero sí abre una ventana hacia Asia por la rea+pertura China. Si 2023 será un buen año de Bolsa va a depender en todo caso de hasta dónde vayan a llevar los tipos de interés los bancos centrales, una incógnita que aún está por resolver y que para la mayoría de gestores hace precipitado dar el salto definitivo a la Bolsa en el inicio de año.

Newsletters

Sobre la firma