Santander gana 2.543 millones hasta marzo y bate su objetivo de rentabilidad

El margen de intereses crece un 11% sobre el año pasado y el resultado neto, el 58% Alcanza una rentabilidad RoTE del 14,21% por encima de su objetivo del 13% para finales de año

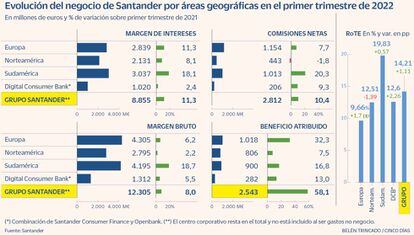

Santander ha disparado su beneficio entre enero y marzo. La entidad presidida por Ana Botín registró en el primer trimestre de 2022 unas ganancias de 2.543 millones de euros, lo que supone un 58% más que los 1.608 millones obtenidos en el mismo periodo del año pasado, en el que el banco ya había superado el impacto del Covid-19, aunque realizó dotaciones por 530 millones por costes de reestructuración. Sin tener en cuenta este efecto, el beneficio ordinario creció un 19%.

En todo caso, las cuentas han arrojado buenas cifras en el negocio típico de la banca, gracias a la paulatina subida de los tipos: el margen de intereses ha sido un 11% superior al del año pasado, una mejora de unos 900 millones de euros. La entidad también se ha beneficiado de la subida de las divisas de los países en los que opera frente al euro.

De este modo, el resultado está por encima de lo esperado por los analistas, que anticipaban unos 2.300 millones, según los datos de Bloomberg. La Bolsa reaccionó positivamente a las cifras en los primeros compases de la sesión, en los que la acción ha marcado una ganancia del 3,8% para después caer hasta dejarse más de un 2%.

Por mercados geográficos, Brasil y EE UU volvieron a ser los motores del negocio. El país sudamericano aportó 627 millones al beneficio ordinario (-1%) pese al incremento del 6% de los ingresos, debido a los mayores costes y a las provisiones. Mientras, el mercado estadounidense contribuyó con 583 millones (-9%) debido a la normalización de las dotaciones. Por su parte, México registró un aumento del 32% en el beneficio, al situarse en 249 millones frente a los 182 del primer trimestre de 2021, impulsado por un crecimiento del 7% de los ingresos y una caída del 25% de las dotaciones.

En Europa, Reino Unido fue el país más destacado al contribuir con un beneficio ordinario de 375 millones de euros (+26%), frente a los 294 millones del año anterior, impulsado por los fuertes volúmenes e ingresos, que subieron un 12%. España, por su parte, registró un beneficio ordinario de 365 millones (+21%), frente a los 243 millones de hace un año. La mejora del beneficio en España se debió a unos mayores ingresos por comisiones (+9%), menores provisiones y la reducción de costes (-4%). El año pasado Santander llevó a cabo un ERE en España que supuso la salida de 3.572 empleados, la reubicación de otros 1.500 y el cierre de unas 1.000 oficinas.

Acelera la actividad comercial

El resultado ha estado impulsado por la aceleración en la actividad comercial. El margen bruto se elevó un 8% hasta los 12.305 millones, a pesar del entorno de bajos tipos de interés. Estuvo sobre todo apoyado por el margen de intereses, que subió un 11,3% hasta 8.855 millones, y por las comisiones, que se elevaron un 6%. En concreto, la entidad destaca las comisiones por operaciones con tarjeta y TPV, que aumentaron un 23% y un 33%, respectivamente.

Muestra de esa fuerza comercial es que los recursos de clientes alcanzaron su cifra más alta, hasta 1,1 billones de euros, un 5% más, y los depósitos crecieron un 5%, hasta los 906.000 millones. Igualmente, los fondos de inversión aumentaron un 6% hasta los 191.000 millones de euros, los créditos aumentaron un 5% y el número de clientes del grupo creció en siete millones, hasta los 155 millones.

Por su parte, los costes aumentaron un 8% debido a la inflación, aunque descontado este efecto caerían un 3% como consecuencia de los planes de reestructuración que se llevaron a cabo, sobre todo en Europa, el año pasado. Eso contribuyó a mejorar la ratio de eficiencia hasta el 44,9%, es decir, 1,2 puntos porcentuales menos. Se trata de una de las mejores ratios de eficiencia entre los bancos comparables. Igualmente, la rentabilidad sobre el capital tangible (RoTE) se situó en el 14,21%, muy por encima del 13% que se marcó como objetivo para el cierre del año. Y de hecho, la rentabilidad RoE escaló hasta el 11,49%, superando la barrera de los dos dígitos en la que se sitúa el coste del capital y a partir de la cual los expertos consideran que un banco ya es rentable.

En cuanto a los niveles de solvencia, la ratio de capital CET1 cayó en 18 puntos básicos en doce meses, hasta el 12,12%, pero se sitúa por encima del rango objetivo del 12%. Por su parte, la ratio de morosidad se situó en el 3,26%, seis puntos básicos más que en el primer trimestre de 2021, mientras que la ratio de cobertura se mantuvo en el 69%.

Newsletters

Sobre la firma