La sostenibilidad cala en los nuevos ETF

Los indexados con criterios ESG suponen más de la mitad de los flujos Los cotizados de renta fija también se vuelven responsables

Muchos consideran 2020 como el año en el que las inversiones con criterios ambientales, sociales y de buena gobernanza (ASG, o ESG en versión inglesa) se han generalizado, y no solo lo ha hecho en los fondos tradicionales de gestión activa, las estrategias pasivas que replican índices también están recogiendo con fuerza esta tendencia.

De exponencial califica el crecimiento en los dos últimos años de este tipo de estrategias Nina Petrini, responsable de ETF y fondos índice para Iberia y Latam de UBS AM. En su opinión, los proveedores de índices, junto con las gestoras de gestión pasiva, han querido satisfacer la creciente demanda de los inversores buscando soluciones innovadoras, “ya no solo replicando índices core con un filtro sostenible. La estrategia sostenible se puede implementar a través de índices de renta variable como de renta fija, en crédito corporativo como en bonos del Gobierno, en todas las áreas geográficas, incluidas las que puedan parecer más complejas, como los emergentes”.

En los últimos cinco años, los índices climáticos han rentado más que los principales

La renta fija ha estado durante mucho tiempo por detrás de la renta variable en el segmento de la inversión ESG, “pero estamos en un punto de inflexión en la inversión ESG en bonos corporativos”, asegura Juan San Pío, director comercial de Amundi ETF, Index & Smart Beta para Iberia y Latinoamérica. Según observa, la creciente demanda de deuda ESG está conduciendo al desarrollo de una gama de soluciones en rápida expansión y “a medida que los inversores, cada vez más concienciados socialmente, revalúan sus asignaciones de activos, los ETF de renta fija presentan una oportunidad para remodelar las carteras”.

En cuanto a las tendencias de mercado que han identificado desde Lyxor son, “por un lado, la necesidad de poder acceder a ETF que repliquen índices de referencia ESG que no se desvíen mucho de los tradicionales (por ejemplo, MSCI Europe vs MSCI Europe ESG Leaders); y por otro lado, la apuesta por inversiones que tengan un impacto sobre la sociedad, y que sea medible y demostrable, tales como bonos verdes o cambio climático”, detalla Pedro Coelho, responsable para Société Générale de Lyxor ETF para España, Portugal y Latinoamérica.

Hay estrategias novedosas que buscan alinearse a los requisitos del Acuerdo de París

Otro asunto importante es el rendimiento. Para Juan San Pío, la inversión sostenible no tiene por qué comprometer la rentabilidad a largo plazo, muestra de esto es, por ejemplo, que si analizamos los índices climáticos MSCI durante los últimos cinco años, se constata que “a través de todos los periodos y geografías la versión climática del índice ha mostrado un rendimiento superior consistente en comparación con el índice principal [no ESG]”.

Cifras

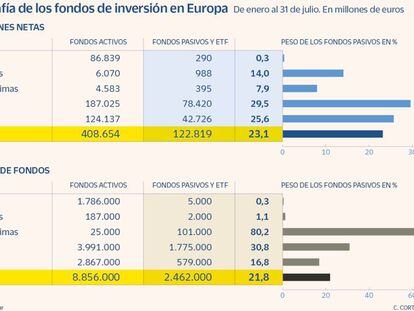

51% de los flujos de ETF europeos en 2020 correspondieron a inversiones ESG. Solo en el continente, supusieron 90.400 millones de euros, un aumento significativo respecto a los 38.000 millones de euros en 2019, según datos de Bloomberg.

81% de los índices sostenibles superaron a su índice de referencia, cuando se analizan los rendimientos para el año 2020, según han observado en BlackRock.

1.000 millones de euros es la cantidad captada por los ETF de renta fija ESG, con la de deuda corporativa de la zona euro sumando 399 millones de euros, a tenor de los datos publicados por Amundi.

No obstante, “es cierto que la historia de estos índices tiene una década o menos de historia. Es por ello que no se puede determinar aún si la ISR será más eficiente a largo plazo”, añade Jordi Mercader, director general de inBestMe.

Por su parte, Unai Ansejo, cofundador y co-consejero delegado de Indexa Capital, admite que “hay mucha discusión sobre si la rentabilidad esperada a largo plazo de una cartera ESG debería ser mayor o menor que sobre una no ESG. Yo tiendo a pensar que debería ser algo menor porque es una cartera con más restricciones”, observa.

En parecido sentido se expresa Kevin Koh, responsable de asignación de activos de Finizens, al que le preocupa una posible disminución de la diversificación cuando hablamos de ESG. “Por ejemplo, invertir en el S&P 500 supone hacerlo en las 500 mayores compañías de EE UU, mientras que si invertimos en su homólogo ESG solo estaríamos incluyendo unas 300 empresas del mercado. Nadie sabe cuáles liderarán el mercado en el futuro y dejarlas fuera sin una certeza probable nos parece una decisión potencialmente en contra del beneficio de nuestros inversores”.

Crece la oferta de índices

Datos. La mejora de obtención de datos está dando lugar a mejores índices. “La captación de información sobre ESG a través de los índices solía ser un reto porque la información sobre las prácticas de sostenibilidad de las empresas estaba dispersa y era difícil de encontrar. Sin embargo, los datos ESG son cada vez más estandarizados y han contribuido al crecimiento de la indexación sostenible”, cree Tania Salvat, del equipo de distribución de BlackRock en España, Portugal y Andorra.

Nuevos. Entre las novedades en producto han surgido los ETF climatológicos alineados con los requerimientos de París (Paris Aligned), que además son clasificados como artículo 9 por la regulación europea SFDR.

Más información

Archivado En

- ETF

- Amundi

- Lyxor

- Finizens

- inbestME

- BlackRock

- Gestión pasiva

- Ahorro cuentas

- Fintech

- Inversión financiera

- Gestión patrimonios

- Cuentas bancarias

- Economía sostenible

- Asesoramiento financiero

- Economía doméstica

- Fondos inversión

- Mercados financieros

- Empresas

- Servicios bancarios

- Desarrollo sostenible

- Economía

- Banca

- Tecnología

- Finanzas

- Industria