Gobiernos y bancos esperan hoy apoyo intensivo del BCE hasta finales de 2021

El plan de compras antipandemia podría subir en hasta 600.000 millones. El BCE recortaría su previsión de alza del PIB en 2021 por debajo del 5%

El BCE lleva escribiendo desde hace mes y medio el guion de la esperada reunión que hoy celebra. Desde que en la pasada cita de octubre Christine Lagarde anunció su intención de recalibrar todos los instrumentos de política monetaria para hacer frente a la segunda ola de la pandemia y puso negro sobre blanco la necesidad de reforzar el estímulo monetario y fiscal en la zona euro, el mercado se ha mantenido expectante.

El mensaje ha ido ganando intensidad en las últimas semanas y no ha decaído ni siquiera ante la euforia con que el mercado recibió el hallazgo de la vacuna contra el coronavirus. La convicción de que, pese al remedio científico, 2021 no va a ser un año fácil es generalizada y se da por hecho que el BCE anunciará hoy las medidas necesarias para garantizar un próximo año de estabilidad financiera y de bajos costes de financiación, necesarios para seguir absorbiendo toda la deuda soberana que los Gobiernos de la zona euro emitan.

Además, por si el impacto económico de la segunda ola no fuera motivo suficiente para reforzar estímulos, el BCE afronta nuevos sobresaltos políticos con la negociación in extremis sobre el Brexit y con el bloqueo de Hungría y Polonia del presupuesto de la UE, requisito para activar el ambicioso fondo de reconstrucción europeo. Así, el futuro inmediato de la zona euro se debate no solo en el consejo de gobierno del BCE, sino además en la reunión del Consejo Europeo que también se celebra hoy. Una jornada clave en una crisis en la que política monetaria y fiscal han ido estrechamente de la mano.

Renovación del TLTRO III

Los inversores dan por hecho que el BCE anunciará hoy un incremento entre 400.000 y 600.000 millones de euros en su programa de compras antipandemia –la herramienta estrella con la que está combatiendo a la crisis– y su extensión hasta finales de 2021, en lugar de solo hasta junio. Y aguardan también la renovación de las rondas de liquidez TLTRO III más allá de marzo y la continuidad de la bonificación del 1% para los bancos hasta el final de 2021, en coherencia con la prolongación del plan de compras antipandemia (PEPP por sus siglas en inglés). Será un nuevo gesto hacia la banca ante el hecho de que el crédito se repliega tras el repunte tras la primera ola y ante la preocupación por el aumento que se espera de créditos impagados.

“La función actual del BCE es potenciar la política fiscal, una función que creemos que se cumple mejor con la compra de activos y la provisión de liquidez para financiar la expansión del crédito”, sostiene Konstantin Veit, gestor de Pimco, donde auguran un alza del PEPP en 600.000 millones, hasta cerca de los dos billones.

En Citi también apuestan por la cifra redonda de los dos billones. “Un número lo bastante grande como para dar verdadera credibilidad”, según explica la entidad, y para que el BCE pueda contar con un colchón ante posibles contratiempos el próximo año. “No sería necesario emplearlo en su totalidad. De hecho, pensamos que cuanto mayor sea su cuantía, menor cantidad será necesario gastar”, añaden en el banco estadounidense.

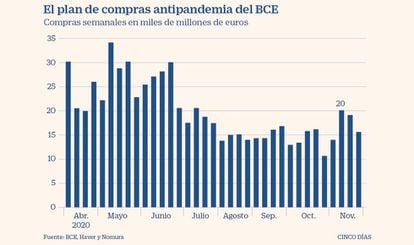

En Nomura calculan que al ritmo de 20.000 millones de euros en compras de deuda a la semana, el que el BCE mantiene desde mediados de noviembre, los 1,35 billones del actual PEPP se agotarían en julio del próximo año, mientras que con un incremento de 400.000 millones podrían extenderse al final de 2021 con la misma intensidad.

Goldman Sachs apuesta por una ampliación en 400.000 millones de euros hasta finales de 2021, con la que el BCE se ajustaría a las expectativas de emisión neta de deuda soberana y preservaría unas condiciones óptimas de financiación para sostener la recuperación. También cree posible una extensión del PEPP por un año más, hasta junio de 2022, con la que dar una señal de firme compromiso, pero cree que el BCE optará por ser más prudente ante lo incierto de la velocidad de la recuperación. “El foco estará en la duración de las medidas de apoyo, más que en la mejora adicional de las condiciones de financiación”, añade el banco.

En Axa IM tampoco descartan que el BCE opte por una prórroga del PEPP hasta junio de 2022, pero advierten de lo que puede ser un límite infranqueable si el volumen se amplía en más de 600.000 millones: el hecho de que el banco central llegue a tener más del 50% de la deuda soberana de un país, por muy flexible que sea el programa extraordinario antipandemia.

El BCE encontrará en todo caso justificación para nuevos estímulos en el ajuste a la baja que se espera de sus previsiones económicas. En Citi prevén que el BCE recorte su estimación de alza de PIB en la zona euro para 2021 del 5% avanzado en septiembre al 4,5% y en Goldman apuntan al 4,2% de crecimiento el próximo año. El BCE dará hoy además sus primeras previsiones para 2023: en Citi esperan que anuncie una inflación del 1,5% ese año y en Goldman, del 1,6%. Ambas aún lejos de aproximarse al 2% al que aspira la institución.

El dilema de un nuevo recorte de tipos

Tasa de depósito. El BCE defiende las compras de deuda antipandemia y las inyecciones de liquidez TLTRO, condicionadas al crédito, como sus principales armas frente a la crisis, aunque ha insistido en que evaluará el uso de todos los instrumentos disponibles. La bajada de la tasa de depósito, ahora en el -0,5%, es uno de ellos, aunque otro recorte sería una decisión controvertida, puesto que aproxima a la política monetaria al conocido como reversal rate, el punto en que los tipos negativos dejan de cumplir su tarea de impulso a la economía.

10 puntos básicos. El mercado tantea esa posible rebaja, como lo refleja el hecho de que el euríbor a un año haya caído por debajo del -0,5%. Nomura es una de las firmas que apuestan por un recorte de 10 puntos básicos en la facilidad de depósito, acompañado de una mejora en el sistema de tiering, de modo que una mayor parte del exceso de liquidez de la banca quede libre de una penalización que pasaría a ser del 0,6%.

Newsletters

Sobre la firma