La envergadura de BBVA-Sabadell pisaría los talones a CaixaBank-Bankia

Contaría con un volumen de activos de casi 600.000 millones

La consolidación bancaria en España está a punto de sumar un nuevo capítulo. La posible fusión entre BBVA y Sabadell, en caso de llegar a buen puerto las negociaciones que han reconocido al mercado las entidades, crearía el segundo banco del mercado español por volumen de activos. Además, esta operación permitiría a BBVA y Sabadell, por fin, aspirar a convertirse en el primer banco dentro del territorio nacional.

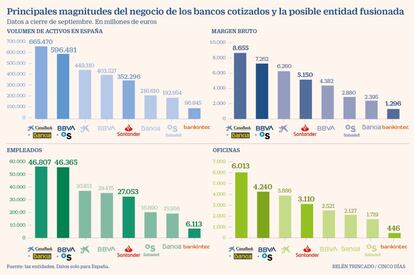

En lo que se refiere al tamaño de la entidad, según los datos comunicados a la CNMV al cierre de septiembre de 2020, BBVA ya era el segundo banco, al contar con un mayor volumen de activos en España por 403.527 millones de euros. Sumados a los 192.954 millones en activos de Sabadell darían lugar a un gigante bancario que contaría con un activo total de casi 600.000 millones, solo por detrás de la fusión entre CaixaBank y Bankia que sumaría 665.470 millones.

Para dar una idea de la magnitud que tendría el banco fusionado, los casi 600.000 millones en activos supone que sería un 69% mayor que Santander, la tercera entidad por volumen de activos en España con 352.296 millones. Por su parte, con otro modelo bancario, Bankinter cuenta con 96.845 millones en activos.

De todas formas, si se tienen en cuenta los negocios internacionales de ambos bancos, pero descontando la próxima venta de la división estadounidense de BBVA, el grupo fusionado contaría con alrededor de 860.000 millones de euros en activos totales, todavía por debajo del balance global de 1,5 billones de euros de Santander.

A pesar de mantenerse en la segunda posición del mercado español respecto a la que será la nueva CaixaBank, BBVA y Sabadell podrían aspirar a crear un negocio para luchar por el liderazgo doméstico. La unión entre los dos bancos también contaría con la segunda mayor red comercial de oficinas, de clientes y del negocio de planes de pensiones, entre otros indicadores.

La presencia del banco resultante en territorio nacional sería abrumadora y reforzaría la presencia internacional, sobre todo en México, Turquía y Reino Unido.

Ajuste de plantilla

Con respecto a los empleados, ambas entidades suman más de 46.000 trabajadores, un nivel similar al de la fusión entre CaixaBank y Bankia. No obstante, Sabadell se encuentra negociando una salida voluntaria de 1.800 trabajadores. De hecho, la banca, una vez superado el primer impacto de la pandemia del Covid-19, ha retomado su proceso de ajustes en las plantillas que, según coinciden todos los expertos consultados, seguirán y con intensidad.

Y es que, la digitalización y el mayor uso de canales digitales ha propiciado un progresivo ajuste de la red de oficinas que permite reducir costes y mejorar la eficiencia, clausurando aquellas que no son rentables y apostando por otras oficinas de mayor tamaño.

Por ello, también es previsible que, de producirse la fusión entre BBVA y Sabadell, se recorte su red de oficinas que, a cierre de septiembre, suma 4.240 sucursales repartidas en España. En estos casos, habitualmente el proceso consiste en clausurar oficinas que comparten el mismo código postal.

Por otro lado, en lo que se refiere a los indicadores financieros de resultados, en los primeros nueve meses del año las dos entidades sumaron un resultado neto de 188 millones de euros, castigadas por el impacto del coronavirus en la actividad. De hecho BBVA realizó un ajuste del fondo de comercio en EE UU por 2.084 millones, contabilizado a cierre de marzo al que se unen las provisiones extraordinarias a las que ha obligado la pandemia y Sabadell provisionó más de 1.000 millones por la pandemia.

Teniendo en cuenta solo el tercer trimestre del ejercicio, que coincide con el primer periodo completo sin restricciones a la movilidad tras el confinamiento, las entidades ganaron algo de fuelle. BBVA obtuvo un resultado neto 1.141 millones (casi el doble que en el segundo trimestre) y Sabadell mejoró un 11% hasta los 57 millones.

En cuanto al nivel de ingresos, tomando como referencia el margen bruto, la posible unión entre BBVA y Sabadell lograría superar a Santander (teniendo en cuenta solo el negocio en España). Ambas entidades sumarían 7.262 millones por los 5.150 millones que registró en el mercado doméstico la entidad presidida por Ana Botín, lo que también le permitiría acercarse a la nueva CaixaBank.

Y es que, el sector bancario arrastraba en los últimos años una gran dificultad para mejorar sus indicadores de ingresos debido a los bajos tipos de interés a los que se ha unido el impacto del coronavirus. De esta forma, la posible fusión de BBVA y Sabadell se suma a otros procesos de consolidación financiera iniciados tras el verano, después de que los supervisores instaran a una mayor consolidación para hacer frente a la crisis del y la búsqueda de una mayor rentabilidad.

Newsletters

Sobre la firma