Cómo invertir en el sector turístico tras la quiebra de Thomas Cook

Las empresas del sector turístico, como hoteleras, aerolíneas, gestoras aeroportuarias y centrales de reservas de viajes, intentan sacar partido de la muerte del turoperador

El sector turístico ha acaparado esta semana la atención de los inversores. Pese a que los problemas por los que atravesaba la compañía británica Thomas Cook eran de sobra conocidos, su caída provocó una intensa sacudida en los mercados. La negativa del Gobierno británico a rescatarla dejó varados a 600.000 turistas y una profunda inquietud en las zonas que más directamente viven del turismo.

En España, Canarias y Baleares han visto cómo uno de sus principales proveedores ponía en jaque el motor económico de estas islas. El gigante británico del turismo trajo a España con sus aerolíneas 3,6 millones de turistas el año pasado, concentrados principalmente en Canarias y Baleares, y generaba unos ingresos en el mercado español por importe de unos 2.500 millones de euros al año.

El Gobierno español, consciente de este problema, decidió convocar de urgencia a operadores del sector turístico y comunidades autónomas para calibrar el impacto. Entre las medidas a aplicar para reducir los efectos negativos, el Ejecutivo estudia diferentes alternativas que van desde la rebaja de las tasas que Aena cobra a las aerolíneas hasta los créditos ICO.

La crisis de Thomas Cook llega además en un momento delicado. El sector de ocio y turismo se encuentra en el punto de mira de los inversores por su fuerte relación con el ciclo económico y la desaceleración que atraviesa Europa. En España, el turismo es una palanca básica del crecimiento, por lo que todo lo que sucede a su alrededor es relevante.

No obstante, algunos expertos como Rafael Bonardell, de Intermoney, cree que no hay razón para la alarma. “A pesar de las crecientes dudas sobre una posible desaceleración económica y de un cambio de ciclo, España sigue siendo un destino principal para los turistas extranjeros”, sostiene. A ello se suma las estrategias implementadas por las compañías españolas en los últimos años. La venta directa a través de canales propios y la apuesta por viajes de negocios es visto como el escudo perfecto para blindarse ante las sacudidas.

Como principales amenazas a corto plazo, los expertos sí apuntan a las dudas que genera una salida desordenada del Reino Unido de la UE –IAG anunció esta semana un profit warning–y la escalada del precio del petróleo, la principal amenaza para el negocio de las aerolíneas.

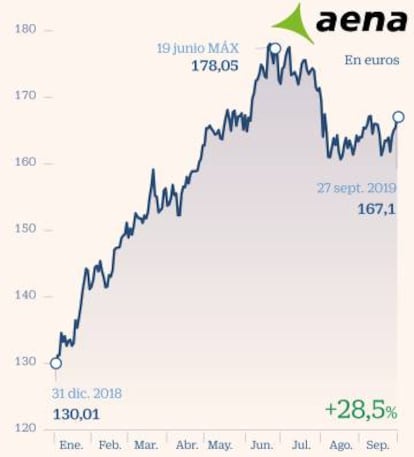

Aena: alternativas para mejorar los ingresos

La quiebra del turoperador británico se dejó sentir en todo el sector europeo y Aena no fue una excepción. El lunes, día en el que Thomas Cook anunció su bancarrota, el gestor de aeropuertos español retrocedió un 1%, descenso al que se sobrepuso una jornada después y cierra la semana con una subida del 1,9%. El desenlace de la compañía británica supondrá para Aena dejar de percibir las tasas que abonaba la británica por el uso de la red de aeropuertos. La empresa que preside Maurici Lucena es consciente de los efectos que esto tiene a corto plazo y trabaja para cubrir el agujero que ha quedado abierto. La rebaja de las tasas, una de las medidas más demandadas por las aerolíneas, ha sido descartada porque en palabras de Lucena su efecto en la generación del tráfico aéreo hacia las regiones más golpeadas (Canarias y Baleares) sería muy reducido. La clave para el directivo está en que las aerolíneas reabsorban el hueco dejado por Thomas Cook.

La quiebra del turoperador fue la gota que colmó el vaso para que Barclays arrebatara a Aena el consejo de comprar que mantenía desde julio de 2017. Esto vino acompañado de un recorte en el precio objetivo a los 167 euros desde los 175. La firma de análisis alegó como justificación la expectativa de que la compañía recorte las tarifas un 2,68% anual entre 2022 y 2026. A pesar de ello, la valoración es superior a los 161 euros fijados por JP Morgan.

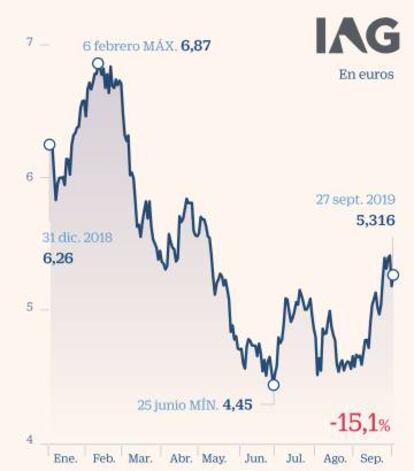

IAG: gusta a los analistas a pesar del Brexit

El hundimiento de Thomas Cook a principios de la semana ha puesto la lupa sobre el sector turístico. El gigante europeo de las aerolíneas IAG, que es una de las compañías que más se pueden ver beneficiadas por la quiebra del turoperador británico, tiene sus propios problemas que solucionar. “Toda la incertidumbre que rodea al Brexit y la posibilidad de un divorcio sin acuerdo entre Londres y Bruselas es el riesgo número uno que afronta la compañía, pero no es el único”, explica Aitor Méndez, analista de IG. El pasado jueves, IAG lanzó un profit warning sobre los resultados de 2019 achacando esta rebaja al impacto de dos conflictos laborales en el Reino Unido y también a otros aspectos como el precio del combustible o la competencia de las aerolíneas low cost.

British Airways es el mayor titular de derechos de vuelo en el aeropuerto londinense de Heathrow, con más del 50% del total en horario de verano. Por ello, ahora IAG busca reforzarse en el de Gatwick, según confirmó este jueves su consejero delegado, Willie Walsh.

Pese a este recorte en la previsión del beneficio para este año, el consenso de analistas mantiene su confianza en el valor, que cede un 18,5% en lo que va de año. El 71% de las 28 firmas de análisis que tienen a la cotizada bajo cobertura recomienda comprar, mientras que el 29% restante cree que hay que mantener al valor en cartera.

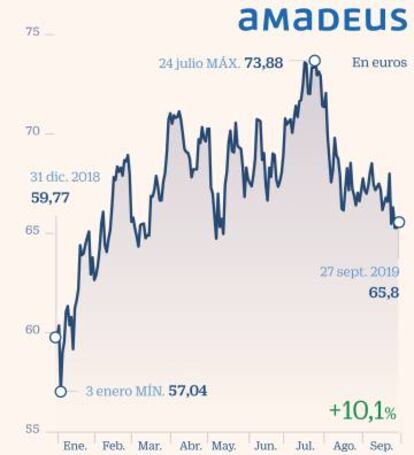

Amadeus: se afianza como líder del sector

Amadeus se dejó en Bolsa un 3,71% el lunes, el día de la quiebra de Thomas Cook. Francisco Rodríguez, director de renta variable europea en Sabadell, cree que el descenso fue exagerado “Los inversores pusieron en precio la posibilidad de que otras compañías sigan los pasos de la firma británica”, explica. En la misma línea se muestra Iván San Félix, analista de Renta 4, que considera que el impacto es muy limitado en los negocios de aerolíneas. En lo que a las reservas se refiere, el experto indica que si bien es cierto que Thomas Cook era cliente, la exposición de Amadeus a la compañía es muy reducida. “Amadeus es líder en su sector con una cuota de mercado superior al 40%”. San Félix explica que la empresa española cobra por pasajero, y aunque en un principio este negocio se verá dañado por el fin de Thomas Cook, es de prever que las tasas se distribuyan a otras aerolíneas con las que opera.

En 2019, Amadeus sube un 10%. Desde su regreso al mercado en 2010 solo un año cerró en negativo (en 2011 bajó un 18,3%) y la revalorización que acumula es del 613%, hasta los 65,28 euros. Los expertos aplauden la solidez de los ingresos y la diversificación geográfica. “Sigue presentando un perfil atractivo de crecimiento gracias a su modelo de negocio que ha demostrado su éxito en el segmento de tráfico aéreo y que ahora se encuentra extrapolando hacia el de hoteles”, sostienen en Bankinter.

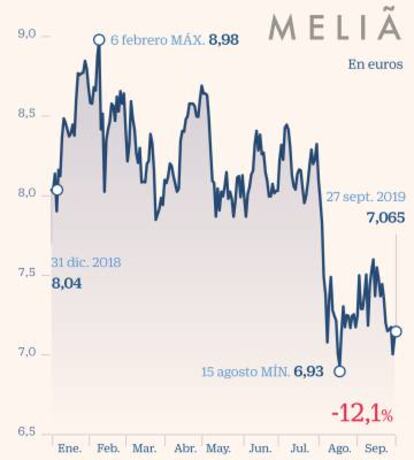

Meliá: independizándose de los turoperadores

La quiebra de Thomas Cook no supondrá un gran roto para Meliá Hoteles, volcado principalmente en el turismo vacacional y de playa y mucho menos para NH, cadena especializada en el cliente urbano. En el caso de Meliá, desde Renta 4 explican que Thomas Cook aportó en torno al 9% de los turistas a España en 2018 y proporcionó 30 millones de euros en ventas (1,6%). La previsión de ventas para 2019 era más baja, de unos 20 millones de euros (1% estimado). “Aunque el impacto del cese de operaciones de Thomas Cook es negativo, creemos que la demanda que generaba se distribuirá entre otros operadores, venta directa y otros sistemas de reservas. En cuanto a Meliá, lleva años potenciando su marca y la venta a través del canal directo (Melia.com) para depender cada vez menos de los turoperadores, que cobran una comisión y reducen los márgenes operativos. Como hemos visto, su impacto es muy limitado”, explica Renta 4. Las acciones de Meliá, que caen un 13% en lo que va de año, cotizan con un potencial del 30% respecto al precio objetivo medio del consenso de Bloomberg. En cuanto a NH Hoteles, y aunque no incluyen a los valores turísticos en sus apuestas para el cuarto trimestre, desde Bankinter apuntan a NH como “un caso aislado ya que su baja liquidez (free float del 6%) ha creado una ineficiencia que es una oportunidad de inversión”.

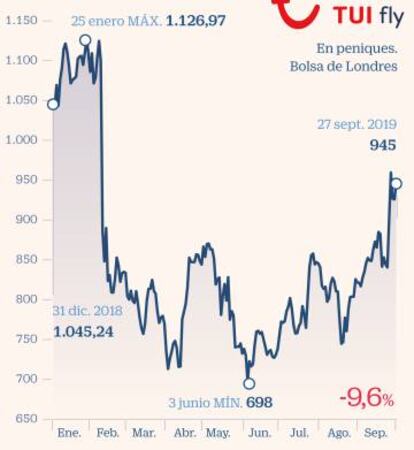

TUI: nuevo gigante turístico de referencia

La desaparición de Thomas Cook dibuja un nuevo escenario en el sector turístico europeo, donde TUI aparece como el más beneficiado. El lunes, una sesión en la que las pérdidas se extendieron por las cotizadas que operan en esta industria, subió un 7,23% en la Bolsa y UBS elevó su recomendación a neutral desde vender. Esto vino acompañado de un alza del 21,6% del precio objetivo, hasta los 900 peniques. La valoración se sitúa por debajo de las estimaciones del consenso de Bloomberg que le otorgan un potencial del 8,2%, hasta los 1.015,85 peniques. Pero no todos opinan igual. Jefferies considera que la euforia mostrada por el mercado es flor de un día y mantiene su recomendación de infraponderar.

UBS defiende que la quiebra del que era el mayor turoperador de Europa es un aliciente para mejorar la rentabilidad y generación de caja de TUI a corto plazo. Una ventaja que se desvanecería en un plazo de entre 12 y 24 meses cuando el hueco dejado por Thomas Cook pasara a ser cubierto por los competidores. Los cálculos elaborados por Citi apuntan a que la cuota de Thomas Cook en el mercado de viajes británicos es del 8% y del 10% en el caso alemán, mientras que el peso de TUI es ligeramente superior, alcanzando el 19% y 17%, respectivamente. En lo que al sector aéreo se refiere, las rutas de Thomas Cook se solapan un 65% con las de TUI, frente al 20% que se superponen con Ryanair y solo 15% con IAG.

Easyjet: se abre una ventana de oportunidad

Easyjet es la única aerolínea europea que consigue registrar rentabilidades en Bolsa en lo que va de año. Las acciones de la low cost británica avanzan algo más del 3%, marcando distancias con Lufthansa, que cae un 28%, o IAG, que encaja un recorte anual del 18% en 2019.

Aunque algunas firmas de análisis como Bankinter creen que “no es un buen momento para las aerolíneas, por un entorno de desaceleración económica a nivel global y por el alza del precio del petróleo”, otras como Credit Suisse y Berenberg ven oportunidades en el sector.

La caída de Thomas Cook ha llevado a Credit Suisse a reforzar su opinión sobre Easyjet, a la que tiene en sobreponderar. Y es que la firma suiza ve en Easyjet un potencial candidato para hacerse con los derechos de vuelo (slots) de Thomas Cook en el aeropuerto de Gatwick, en Londres. Los expertos creen que tiene más posibilidades que IAG por cuestiones de competencia. Además, en ese sentido, Easyjet podría ocupar el hueco que Thomas Cook deja en los vuelos a Canarias. La apuesta de la compañía a medio plazo está centrada en el negocio vacacional. Por su parte, Berenberg también refuerza su opinión sobre Easyjet tras la quiebra de Thomas Cook con la recomendación de comprar. De los 27 analistas que siguen a firma, 10 recomiendan comprar, 13 mantener en cartera y 4 creen que es momento de vender.