Cerberus acelera para vender Haya a Centricus antes de final de año por 700 millones

Rebaja las expectativas de precio a la mitad. Se trata de la primera gran compra del fondo británico en España

Cerberus lo tiene todo listo para culminar una desinversión que se le ha atragantado desde el pasado año. Tras haber renunciado a protagonizar una salida a Bolsa y recortar a cerca de la mitad su valoración, ultima un acuerdo con el fondo Centricus para vender el servicer Haya Real Estate por cerca de 700 millones de euros, un importe bastante menor de lo esperado inicialmente. El fondo estadounidense espera que la venta se firme antes de fin de año.

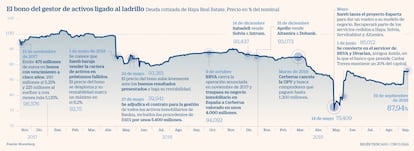

Rothschild y Citi fueron los primeros bancos a los que el fondo encomendó una fórmula para encontrar una salida a su inversión en Haya. En febrero de 2018, inició el camino de salida a Bolsa, con una valoración en ese momento cercana a los 1.300 millones, tal como publicó Cinco Días. También estaban fichados JP Morgan y Crédit Agricole. Pero esa opción fue perdiendo fuelle ante el parón de los mercados. Justo en esas fechas, Metrovacesa fue la última inmobiliaria en conseguir colocar su OPV, antes de que la Bolsa se cerrara a cal y canto, algo que sufrió posteriormente también Azora Altus en el segmento inmobiliario.

Haya Real Estate es uno de los grandes servicers de la banca que surgieron para gestionar la indigestión de ladrillo de las entidades financieras. El germen de la compañía surge en Bankia Habitat, la plataforma de Bankia que gestionaba créditos fallidos y activos adjudicados de Caja Madrid y otras antiguas cajas. Cerberus compró la inmobiliaria en 2013 y comenzó la nueva etapa como Haya.

El pasado año, el fondo estadounidense adquirió el el 80% del servicer Anida a BBVA junto a una cartera de activos por 4.000 millones, y que estaba valorada en 13.000 millones.

En las últimas semanas Cerberus ha acelerado la operación de venta de Haya, asesorado por Citi, para que esté concluida a final de año, según confirman a Cinco Días fuentes del mercado. Junto a Centricus, que tiene de aliado con el grupo japonés SoftBank, que estas fuentes dan como gran favorito para ganar el proceso, tal como publicó La Información a principio de septiembre, existen otros dos candidatos finalistas: DoBank (que en España controla el 85% del capital del servicer Altamira y cuenta como socio a Santander), y el fondo estadounidense Centerbridge, aunque esta dos opciones se han quedado más rezagadas en la recta final del proceso. Todas las empresas consultadas han declinado hacer comentarios sobre la operación.

Por su parte, Centricus es un fondo de capital riesgo ubicado en Londres con activos en gestión por 25.000 millones, según publica la firma en su página web. A su vez, gestiona SoftBank Vision Fund, con valor de 100.000 millones, perteneciente a la tecnológica japonesa Softbank. La gestora ha adquirido en los últimos años a Fortress Investment Group y a CIFC Asset Management. Si finalmente cierra la transacción será la primera de gran tamaño en España.

La salida de Cerberus del capital de Haya se considera como lógica dentro del sector, ya que tras seis años desde la inversión comienza el plazo habitual de retirada para este tipo de gestora de fondos. Entre los hitos del servicer se encuentra la emisión en noviembre de 2017 de bonos high yield por 475 millones, con calificaciones de B3 (Moody's) y de B- (S&P).

Hasta ahora, la gran barrera con la que se ha encontrado Cerberus para la desinversión de Haya es la renovación de su megacontrato con Sareb (Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria). Se firmó en enero de 2015 y vence en diciembre de 2019, aunque espera renovarlo antes de que acabe el año. El banco malo ha cambiado su estrategia respecto a estos contratos, ya que quiere reducir su tamaño y recuperar algunos de los servicios que están en manos de Haya, Solvia, Servihabitat y Altamira.

Cerberus también participa en otros negocios inmobiliarios en España. En el caso de la promoción, la idea del fondo es alcanzar una velocidad de crucero de construcción de 3.000 casas al año. Para eso, irá desaguando activos comprados a la banca hacia Inmoglaciar, promotora que adquirió en 2017. Pero además, pujó para hacerse con Solvia Desarrollos Inmobiliarios (SDIN), en una operación que finalmente ganó Oaktree.

Las cifras del ‘servicer’

Haya cerró el primer semestre con beneficios de 118,6 millones, mientras el ebitda se quedó en los 36,4 millones y el volumen de sus transacciones alcanzó los 1.692 millones. Pendiente de que Sareb resuelva su gran contrato de gestión de activos, de 32.500 millones, que hasta ahora estaba solo en manos de Haya y todo apunta a que se fraccionará entre varios servicers. Espera su resolución para el último trimestre del año. La compañía tiene además en marcha un plan de recorte del gasto (actualmente en 22,6 millones), entre los que destaca una reorganización de sus estructura y la implementación de medidas para mejorar su productividad.