Un puñado de inversores se hace de oro con la opa fantasma de Hyatt por NH

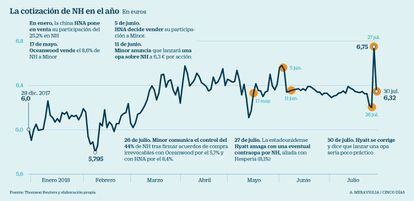

La acción del grupo español se disparó un 8,9% y hoy ha caído un 6,4% Nada ha cambiado: Minor controla el 44% del capital y hace casi inviable una contraoferta

L

La batalla por NH ha durado apenas unas horas. El viernes antes de la apertura del mercado, Hyatt envió a la CNMV una carta de su presidente, Mark Hoplamazian, en la que abría la puerta a lanzar una contraopa. Minor se le había adelantado varios meses a ese movimiento, pues ya controlaba, de hecho, el 44% del capital del grupo español, y el triunfo de una eventual contraoferta de la estadounidense era ultracomplicado.

Solo un precio desorbitado que hiciera al gigante tailandés replantearse su inversión a cambio de unas plusvalías inmediatas daba posibilidades a esa propuesta. Pero ayer Hyatt se corrigió a sí misma al afirmar que el camino “para una oferta de compra exitosa bajo los términos expresados se ha reducido a un punto en el que sería poco práctico”. En consecuencia, la acción de NH ha sufrido fuertes altibajos en dos sesiones sin que la CNMV, a priori, aprecie nada raro.

Algunos inversores se han hecho de oro con las oscilaciones. No Hesperia, que no vendió el viernes. Ese día, NH cerró con una subida del 8,9%, a 6,75 euros por acción, muy por encima de los 6,3 euros que ofrece Minor, oferta en proceso de aprobación por la CNMV y que logrará el plácet el 9 de agosto en la junta de accionistas de Minor. Ayer cayó un 6,4%, a 6,32 euros.

El volumen de negociación de acciones de acciones de NH fue el viernes de 10,2 millones, equivalentes al 2,6% del capital. El número de títulos más que triplica la media de tres millones diarios de los últimos tres meses, según Thomson Reuters. Es el récord desde el 8 de junio, cuando se movieron más de 38 millones de acciones de NH, después de que Minor acordara la compra de la participación del 25,2% de la china HNA.

En este río revuelto ha habido dos formas de ganar dinero. Primero, con la subida del viernes. Todavía existe un 56% del capital de NH que cotiza libremente en Bolsa. Entre los inversores que tienen obligación de comunicar sus participaciones a la CNMV aparecen la gestora británica Man Group, que controla el 1,55% y que cuenta con un patrimonio de 112.700 millones de dólares. También están la firma Millennium Group (1%) y el fondo soberano de noruega Norges Bank, con un 1,833% de NH.

Si han querido rizar el rizo, también han podido ponerse cortos (apostar a la baja) los inversores que consideraran que existían muy pocas posibilidades de que la eventual contraopa llegara a buen puerto. En ambos casos las eventuales plusvalías han sido muy jugosas. Y está claro que ha habido inversores que han sacado partido de esta volatilidad producida por una contraopa fantasma. Los eventuales movimientos de estos accionistas se conocerán en los próximos cuatro días hábiles. Es cuando deben comunicar sus participaciones a la CNMV.

El grupo estadounidense considera que “lanzar una oferta de compra en este punto seria extremadamente desafiante”. En realidad, nada ha cambiado del viernes al lunes, si bien Hyatt se excusa en que envió la carta de intenciones dos horas antes de que se hiciera efectivo el control del mencionado porcentaje de NH por Minor.

Fuentes conocedoras de la negociación señalan que se acumularon los comunicados justo después de la publicación de resultados de la empresa que preside Alfredo Fernández Agras, el pasado jueves 26 de julio a continuación del cierre del mercado. Ese mismo día, se conocieron los acuerdos irrevocables de HNA para vender su 8,5% a Minor, al igual que el 5,7% adicional de Oceanwood.

El comunicado de Hyatt publicado por la CNMV al día siguiente, aunque enviado antes, abría la puerta a una contraopa una vez se realizara una auditoría (due diligence) de NH que previsiblemente estaría lista en septiembre. Hesperia, con 8,1%, apoyaba esta oferta alternativa. No había alianza oficial, pero sí oficiosa. Fuentes de Hesperia aseguraron a este periódico que valoraban mejor la potencial oferta de Hyatt por el proyecto industrial. La oferta de Hyatt, salvo que se produjera el milagro de que Minor desistiera, estaba condenada al fracaso.

Minor vs Hyatt

Minor cotiza en la Bolsa tailandesa, alcanza una capitalización bursátil que ronda los 4.400 millones de euros. En 2017 ingresó 58.600 millones de baths tailandeses (unos 1.500 millones de euros). Los beneficios ascendieron a 145 millones de euros. Minor está presente en 40 países (en Europa, Portugal, Reino Unido, Polonia, Eslovaquia y Rumanía) en los que cuenta con 161 hoteles y 2.104 restaurantes. Su masa laboral alcanza los 66.000 trabajadores. No obstante, el 51% de su facturación procede aún de su negocio en Tailandia.

Hyatt es un gigante de los hoteles con sede en Chicago (Estados Unidos) que cotiza en Wall Street con una capitalización de 9.000 millones de dólares (unos 7.700 millones de euros). Cuenta con más de 700 propiedades en más de 50 países a lo largo de todo el planeta. En 2017, logró unos ingresos de 4.685 millones de dólares (unos 4.000 millones de euros), un 5,8% más que el ejercicio previo; su beneficio operativo bruto (ebitda) ajustado fue de 816 millones de dólares (unos 700 millones de euros); y su beneficio neto, de 249 millones de dólares (213 millones de euros).

El calendario de la opa de Minor

Junta del grupo tailandés. El 9 de agosto, Minor aprobará el lanzamiento de la opa sobre NH. Fuentes del mercado consideran que el supervisor dará el visto bueno al folleto de la oferta sobre el grupo español a finales de agosto o inicios de septiembre. Entonces arrancará el periodo de aceptación de un mínimo de 15 días naturales y un máximo de 70. El consejo de NH tiene 10 días para pronunciarse sobre su posición sobre la oferta desde que se inicia la aceptación.