¿Cómo será el banco resultante de la compra de Popular?

La nueva entidad será líder en España por encima de CaixaBank Tendrá una cuota de mercado en pymes cercana al 25%

La venta de Popular a Santander, forzada por las autoridades bancarias españolas y europeas, crea un nuevo gigante en el mercado bancario español que superará a CaixaBank como líder en el sector. Algo que ha conseguido el Banco Santander por un precio teórico de un euro (por todas las acciones) pero que en realidad supondrá una ampliación de capital de 7.000 millones para poder digerir el ingente volumen de activos tóxicos del Popular, más de 35.000 millones de euros.

Es la primera gran operación de Santander, después de haberse resistido durante los años de la crisis a absorber ninguna de las cajas de ahorros intervenidas por el FROB. Se trata, además, de un gran salto cualitativo respecto a BBVA, que también había mostrado interés en Popular.

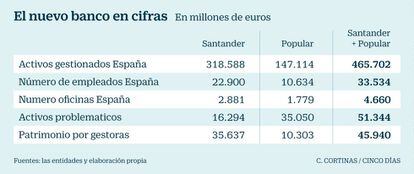

La entidad que preside Ana Patricia Botín se convertirá en un banco con un volumen de activos en balance en España por 465.702 millones de euros, desbancando a CaixaBank del primer puesto, con 337.384 millones de euros. El nuevo grupo resultante de la unión de Popular y Santander tendría 4.660 oficinas en España y más de 33.500 trabajadores.

En la parte negativa, Santander se hace cargo de una carga tóxica que en el conjunto de su balance ascenderá a 23.000 millones de euros en términos netos, una vez descontando el ingente volumen de provisiones que implica la absorción. De hecho, Santander hará provisiones adicionales de 7.200 millones de euros en Popular. A sus 10.700 millones de euros de activos improductivos netos, entre activos adjudicados y morosos inmobiliarios, se suman los 12.300 millones de euros que incorpora de Popular, de los que 6.200 millones son activos adjudicados y 6.100 millones créditos morosos. En términos brutos, sin contar con el esfuerzo extra en provisiones que realizará Santander, la carga tóxica de Popular ronda los 36.000 millones de euros, una cuantía próxima los 40.000 millones que gestiona Sareb, el banco malo.

La absorción de Banco Popular es un auténtico desafío en términos de saneamiento. Al elevado volumen de activos problemáticos –que suponen el 12,5% de los activos de la entidad, la mayor proporción con diferencia del sistema financiero español–, se añaden unos niveles de cobertura inferiores a la media de la banca española. Así, frente a un nivel de coberturas de activos problemáticos del 53% en Santander, en Popular esa cobertura queda por debajo del 50%, en el 45,22% a cierre del primer trimestre y pese a haber mejorado desde el 36,4% del primer trimestre de 2016.

A su favor, Santander cuenta con el menor volumen de activos tóxicos en proporción a sus activos de entre los principales bancos españoles, con la excepción de Bankinter, que apenas se adentró en el negocio inmobiliario. Así, con datos a cierre del primer trimestre, el peso de los denominados activos improductivos en España –créditos morosos más inmuebles adjudicados– equivalía en Santander al 2,4% de sus activos totales, por debajo del 3,3% de BBVA o del 4% de Bankia, entidad que también apareció en las quinielas para una hipotética compra de Banco Popular.

En el ánimo de Santander está también devolver a España su condición de motor de los beneficios del grupo, ahora en tercera posición, un objetivo al que podría contribuir, aunque muy en el largo plazo, la compra de Popular. Así, España aportó el 15% del beneficio atribuido a marzo –descontando la división inmobiliaria–, por detrás del 17% de Reino Unido y del 26% de Brasil.

Liderazgo en España y en pymes

Con la absorción de Popular, Santander pasa a tener una cuota de mercado en España cercana al 20%: del 19,5% en crédito, que salta desde el 12,3%, y del 18,8% en recursos de clientes, desde el 13,1% de la entidad que preside Botín. La operación convierte además a Santander en líder en el negocio con pymes, la actividad más preciada de Popular. El banco pasará tener el 24,8% de un mercado que hasta ahora dominaba el propio Popular, con una cuota del 13,8%.

De hecho, el perfil de la cartera de créditos de Santander en España cambia significativamente con Popular. El peso de las pymes pasa del 19% al 25%y el del crédito a empresas e instituciones se reduce del 39% al 31%.

Con Popular, Santander refuerza especialmente su cuota de mercado en sucursales en Madrid, donde pasa a tener el 22,8% y en Galicia, con el 28,9% debido a la compra que en su día realizó Popular de Banco Pastor.

¿Qué hará con el ladrillo?

Altamira: el gran reto de absorber Popular es gestionar su losa inmobiliaria. Santander fue pionero en el desagüe de ladrillo y de los 42.500 millones de euros de exposición bruta que tenía en 2012 ha pasado a 11.617 millones en 2017 (8.094 en inmuebles, el resto en crédito) aunque suma otros 6.000 más por Metrovacesa. En 2014 vendió el 85% de Altamira, su inmobiliaria, al fondo Apollo impulsando un ritmo comercial que en 2016 supuso vender 10.541 pisos por 2.066 millones.