La banca española cambia de cara en Bolsa, ¿es momento de comprar?

El BCE y el posible rescate Monte dei Paschi impulsan las acciones

El sector bancario español parece haber pasado página. La tendencia bajista de los últimos años, alimentada sobre todo por los problemas de solvencia y los tipos de interés en mínimos, ha dado paso a una llamativa escalada en Bolsa. El Banco Central Europeo (BCE) ha sido el principal motor de las subidas de las acciones bancarias, también en el resto de Europa, gracias a los cambios técnicos del programa de compra de bonos, que se extiende otros nueve meses, hasta diciembre de 2017, aunque el importe mensual de las adquisiciones se reduce hasta 60.000 millones de euros desde los 80.000 millones actuales. Según fuentes del mercado, la banca ha acogido de buen grado esta decisión, que conllevó un alza de las rentabilidades de los bonos en Europa, lo que a su vez quitó presión a los márgenes en el sector financiero que sufren por el entorno de tipos cero.

Asimismo, la institución presidida por Mario Draghi amplió los parámetros de la compra de deuda a activos con vencimiento más corto (de dos años a un año). Esta medida lo que hace es reducir los costes de financiación a corto plazo y eleva la financiación a largo plazo. Como la banca se financia a corto plazo y presta a largo, con ello se beneficia en sus operaciones de tomar y prestar dinero.

Los analistas coinciden en que las perspectivas han cambiado y el retorno del alza de los tipos y de la inflación en Europa es ya casi un hecho. En opinión del portavoz de la Asociación Española de Banca (AEB), José Luis Martínez Campuzano, aunque la semana pasada Draghi insistió en que seguirá apoyando al mercado y descartó que se haya iniciado un repliegue de la política expansiva (tapering), “el mercado se ha quedado con la sensación de que, en el fondo, el BCE sí ha iniciado un lento proceso de normalización”. De acuerdo con un informe de Andbank, “Draghi volvió a sorprender, cumplió expectativas de mercado en términos expansivos y dio un guiño positivo al sectorial bancario en las medidas técnicas”.

El guiño del BCE a la banca se sumó a los rumores sobre las intenciones del gobierno italiano de intervenir a Monte dei Paschi tras el ‘no’ en el referéndum constitucional, lo que favoreció a los valores bancarios. Los inversores vieron esta vez con buenos ojos el posible rescate de un banco, dado que según los expertos el mercado interpreta que así arrancará el proceso de reestructuración del sistema bancario italiano, muy tocado por un gran stock de préstamos incobrables.

Para Philippe Bodereau, director general de PIMCO, opina que para desbloquear la situación por la que atraviesa la banca italiana, "los bancos necesitan reducir el valor de los préstamos, así como aumentar la equidad para apuntalar sus balances". Estima que alrededor de 30-40 millones de euros de inyecciones de capital son necesarios para reforzar los balances de los bancos italianos. Luca Paolini, estratega jefe de Pictet AM considera que “la prioridad inmediata es la recapitalización de los bancos” de la tercera economía de la zona euro.

La negativa del BCE el viernes de extender el plazo para que la entidad lleve a cabo su ampliación de capital de 5.000 millones de euros, que el banco más antiguo del mundo insiste en mantener, provocó una corrección en el sector financiero. Con todo, el índice bancario Stoxx 600 es el sectorial que mejor se ha comportado en la última semana, con un avance del 8%.

Para Renta 4, “las posibilidades de recapitalización del banco pasan casi exclusivamente por un rescate público. En caso de no materializarse o de no convencer a los inversores, la incertidumbre podría provocar una corrección en el sector financiero europeo.

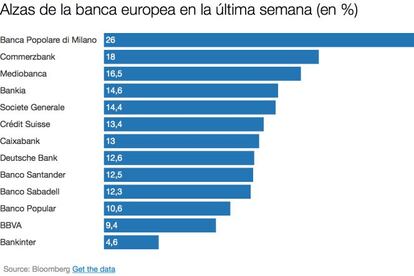

De momento, los bancos españoles se sitúan entre los más destacados de Europa. Bankia suma más de un 18% en la última semana; Caixabank, un 13%; Santander y Sabadell, algo más de un 12%; BBVA, un 10%, y Popular, alrededor del 9%. Bankinter se anota en torno al 4,5%.

Por su parte, Unicredit, que también busca ampliar su capital, acumula un asenso de casi el 29% y Banca Popolare di Milano, del 18%. Commerzbank y Mediobanca se anotan más del 16%.

Para el equipo de Research de AXA IM, los ingredientes clave que podrían provocar otra crisis financiera están prácticamente ausentes en la coyuntura actual, pero existen ciertos elementos que pueden causar incertidumbre, como las valoraciones de los bonos o la limitada liquidez en el mercado.

Teniendo en cuenta las perspectivas sobre el sector bancario italiano, en particular, y el sector en la zona euro, en general, los expertos reconocen que la volatilidad no se ha terminado y aconsejan ser selectivos. "Tendemos a favorecer los bancos españoles e irlandeses frente a los italianos", sostiene Philippe Bodereau, que añade que "los riesgos de deterioro permanente del capital en los bancos más débiles son altos. En cambio, los bancos irlandeses y españoles han sido limpiados y, en general, se benefician de fuertes factores macroeconómicos y gobiernos estables".

Desde Link Securities ven “adecuada alguna exposición” en el sector ante el escenario abierto tras la victoria de Donal Trump de un “más que factible paulatino incremento de los tipos de interés en los próximos años”, aunque advierte que “siempre ponderando el riesgo que el proceso de reestructuración del sector en Italia conlleva.

Newsletters

Sobre la firma