La Fed y el BCE se la juegan en la recta final del año

El mercado espera en diciembre un alza de tipos en EE UU y cambios en el plan de Draghi Ambas decisiones deberán acertar con el ritmo de recuperación de la economía y la expectativa de los inversores

La presente semana está plagada de citas con los bancos centrales sin que eso prometa alterar el ánimo de los inversores. La inquietud más inminente está ahora en el resultado de las elecciones presidenciales en Estados Unidos que se celebran el próximo día 8, después de que nuevas investigaciones del FBI sobre el uso del correo personal de Hillary Clinton durante su etapa de secretaria de Estado amenacen con suprimir la ventaja que los sondeos le vienen concediendo sobre su rival conservador Donal Trump.

Clinton es sin duda la candidata favorita de Wall Street y la industria financiera, que apuesta por la victoria de la candidata demócrata, si bien la irrupción de nuevo al primer plano del escándalo sobre sus correos privados a pocos días de las elecciones ha creado cierto nerviosismo entre los inversores.

Pero si hay un acontecimiento al que los inversores conceden una alta probabilidad de cara al cierre del año es la subida de tipos en Estados Unidos. No se esperan novedades de la reunión de la Reserva Federal que concluye hoy y de la que se espera que se mantengan los tipos en el nivel de entre el 0,25% y el 0,5%, en el que quedaron tras la subida realizada en diciembre del pasado año, la primera desde 2008. “Está ampliamente aceptado que sería políticamente peligroso para la Fed elevar los tipos justo antes de unas elecciones muy reñidas”, señala el economista de JP Morgan Michael Feroli.

Los futuros dan un 73% de probabilidades a un alza de tipos en Estados Unidos en diciembre. La opinión mayoritaria del mercado contrasta sin embargo con la creciente división de opiniones en el seno de la Fed, que durante el mandato de Janet Yellen ha alcanzado cotas no vistas desde los tiempos de Paul Volker, hace ya casi tres décadas. Las actas de la reunión del pasado septiembre revelan que la decisión de mantener los tipos sin cambios se tomó por siete votos a favor y tres en contra. Las voces críticas temen que la prolongación de los tipos en los niveles actuales contribuya a un recalentamiento de la economía, en un momento en que la inflación ha comenzado a subir por efecto del alza de los precios del crudo.

No está prevista rueda de prensa de Janet Yellen tras la reunión de hoy de la Fed, con lo que no habrá grandes pistas sobre el grado de división del banco central estadounidense en esta ocasión. Los últimos indicadores económicos apuntan a una aceleración del crecimiento económico: el PIB del tercer trimestre creció el 2,9% anual en el tercer trimestre, por encima del 2,6% previsto y del 1,4% del trimestre anterior. La inflación de octubre está en el 1,5%, cerca del 2% del objetivo de la Fed. El viernes se conocerá la tasa de paro, la otra gran referencia para sus decisiones de política monetaria. Se espera caiga en octubre al 4,9% desde el 5% de septiembre.

Reunión decisiva del BCE en diciembre

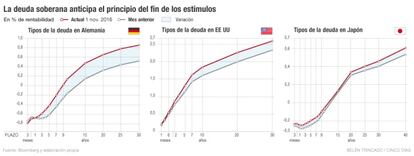

El rendimiento de la deuda estadounidense descuenta ya un alza de tipos para este año. Así, el treasury ha subido del 1,595% al 1,86% en el último mes, un movimiento que ha contribuido a elevar rentabilidades también en la deuda soberana a largo plazo de la zona euro, si bien ese alza encuentra también sólidas razones propias. La expectativa de los inversores de que el BCE anunciará en diciembre cambios en su programa de compras empieza a ser tan mayoritaria como la confianza en un alza de tipos en EE UU.

Mario Draghi, que ayer cumplió cinco años al frente del BCE, señaló en octubre que en diciembre la institución contará con los elementos suficientes para decidir sobre el actual programa de compras, que se mantiene ahora en los 80.000 millones de euros mensuales y sin que el BCE haya discutido un posible recorte. Pero la realidad del mercado de deuda, con cada vez menos activos disponibles para sostener tal ritmo de compras sin abandonar las condiciones establecidas por el BCE, y el hecho de que la inflación mejorara en octubre a máximos de dos años, han sembrado la idea de que la institución comenzará en diciembre a preparar el terreno para una reducción gradual de sus compras de deuda.

El BCE y la Fed afronta por tanto en la recta final del año el gran desafío de ajustar sus políticas monetarias a una economía en recuperación, aunque frágil, lo que exige el máximo acierto en los tiempos, sin defraudar las expectativas de los inversores, que han dependido durante años de sus estímulos. En el caso del BCE, la gestión de los tiempos es más delicada aún teniendo en cuenta la burbuja creada en el mercado de deuda.

El Banco de Japón, lejos de la meta

El banco central nipón ya anunció hace un mes un primer movimiento que se interpretó como un ligero cambio de rumbo, al dar prioridad a la normalización de la curva de tipos para alejarla del terreno negativo. Los estímulos serán sin embargo necesarios largo tiempo ya que la institución anunció ayer el retraso de su objetivo de inflación en el 2% más allá de 2018, una vez concluido el mandato del actual gobernador, Haruhiko Kuroda, que finaliza en marzo de ese año.

Sin cambios en el Banco de Inglaterra, atentos a Carney

El Banco de Inglaterra se reúne mañana y no serán las decisiones sobre política monetaria lo que suscite la máxima expectación. No se esperan rebajas de tipos después del recorte a mínimos del 0,25% acometido en agosto. El protagonista será el gobernador Mark Carney, que ayer anunció que seguirá en el cargo hasta junio de 2019.

Con esta declaración zanja los rumores sobre su continuidad que habían surgido tras las críticas lanzadas por la primera ministra Theresa May a su política de bajos tipos de interés y que habían interferido en la independencia del Banco de Inglaterra. Carney tenía la opción de seguir en su puesto hasta junio de 2018, fecha inicial para el término de su mandato, o apurarlo al máximo hasta 2021. La fecha de junio de 2019 supone no extenderlo todo lo que sería posible si bien mantiene a Carney al frente del Banco de Inglaterra durante el período de negociación sobre el brexit que se prevé más complicado. May deberá aun así buscar un sustituto cuando las incertidumbres sobre la relación entre Reino Unido y la Unión Europea puede que todavía no se hayan resuelto del todo.

La decisión de Carney ha debilitado ligeramente la cotización de la libra, que ayer caía el 0,2% frente al dólar, a 1,22, y el 0,5% frente al euro, hasta los 1,109. La divisa británica se ha depreciado con fuerza desde el brexit hasta acercarse a la paridad con su vecina comunitaria.

Newsletters

Sobre la firma