El desapalancamiento privado mete la directa

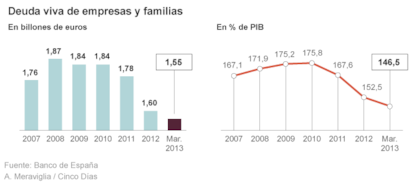

El sobreendeudamiento de la economía privada ha entrado en la vía rápida de solución Desde los máximos el apalancamiento ha pasado del 171,9% del PIB al 146,5%

Cura de adelgazamiento de caballo. Así es el tratamiento al que la economía privada española se está sometiendo en los cinco últimos trimestres, y que está desapalancándola (desendeudándola) a velocidad de vértigo. Tal es el ritmo de caída de la deuda (casi 1,5 puntos de PIB al mes) que los datos de actividad económica, la recesión admitida por las autoridades, se antojan ciertamente generosos.

Un vistazo a la estructura y tamaño del endeudamiento privado ofrecido por el Banco de España revela que la meta no puede estar muy lejos, pues desde los máximos de deuda tomada por empresas y familias (en 2008) hasta ahora la reducción del saldo vivo es muy severa. Nada menos que 25,4 puntos de PIB ha descendido, desde un 171,9% del PIB en 2008 hasta el 146,5% del PIB actual.

Los cálculos académicos siempre consideraron que el nivel de deuda privada al que la economía debería descender para poder retomar el crecimiento debería estar cercano a 1,4 billones de euros. De ser así, y de mantenerse el ritmo de desendeudamiento, aún faltaría el efecto del resto de este año: ahora el crédito privado vivo es de 1,55 billones de euros.

La deuda viva es ahora del 146,5% del PIB, mientras que en 2008 era del 186%

La caída de préstamos a las empresas duplica al descenso generado en las familias

Esta aceleración vertiginosa de la caída de la deuda viva en los últimos trimestres es imputable a varios factores. En primer lugar, a la casi nula concesión de crédito nuevo, como consecuencia del cierre de los mercados financieros para España y sus agentes económicos en la primavera pasada (2012) con la crisis bancaria y la explosión de Bankia. Además, es determinante el endurecimiento que la propia banca traslada del mercado a su clientela, con exigencias de solvencia a la demanda desconocidas antes, y que se reflejan en todas las encuestas de préstamos que hace la UE.

Esta política crediticia restrictiva se endurece más aún con las exigencias de las autoridades comunitarias (Comisión, Asociación Bancaria Europea y Banco Central Europeo), tanto en limitaciones en la concesión como en el endurecimiento de las provisiones y recapitalización de las entidades. El resultado es una contracción del balance por la ausencia de crédito nuevo y el desapalancamiento vegetativo de los hogares (las amortizaciones regulares de capital en las hipotecas), así como el acelerado por las empresas ante las dificultades para las refinanciaciones en términos generales, y por la necesidad de reducir la dependencia de los recursos ajenos para mejorar sus ratings de solvencia en el caso de las cotizadas.

Desde diciembre de 2011, cuando llegó el PP al Gobierno y reveló una situación económica más complicada que la percepción que tenía el común de la gente, el crédito de las entidades financieras a sectores residentes ajenos a la administración pública (empresas y familias) ha pasado de 1,782 billones de euros a 1,558 billones de euros. Ha descendido nada menos que 224.000 millones de euros, casi 15.000 millones al mes (14.930), un 12,57% en términos relativos. En relación al PIB, ha pasado del 167,6% al 146,5%.

Un año a gran velocidad de caída

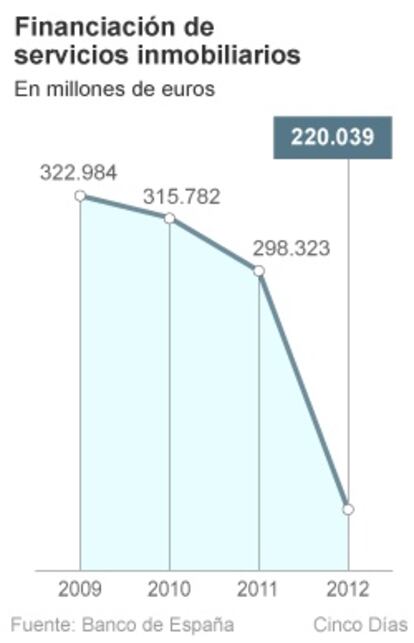

Contracción en los servicios inmobiliarios

Un detallado análisis cualitativo de la evolución del saldo de crédito de entidades residentes a empresas y familias residentes revela una concentración muy abultada del desapalancamiento en las actividades productivas, sobre todo en las relacionadas con el negocio inmobiliario. Tomando datos del cierre de 2012 (el Banco de España no ofrece aún tanto detalle en los primeros meses de 2013), el saldo de crédito para financiación de actividades productivas ha pasado de los 944.000 millones de euros al finalizar 2011 a los 799.571 del cierre de 2012, con un descenso de 144.487 millones (12.040 millones al mes), nada menos que un 15,3%.

La gran mayoría de ese ajuste se concentra en los servicios inmobiliarios. El saldo de créditos destinado a tales actividades era al cierre de 2012 de 298.323 millones de euros, y ahora es de solo 220.039 millones, con una caída de 78.000 millones (un 26% nada menos). En los años precedentes el crédito vivo se había mantenido bastante estancado en torno a los 320.000 millones de euros. En otros servicios el desendeudamiento en los últimos doce meses registrados es de 35.000 millones. En total los servicios pierden 113.000 millones de euros de crédito, un 16,6%.

La actividad constructora ha perdido en el año 18.000 millones, desde los 98.546 millones a los 80.365, con una cesión del 18,34%. La contracción de los préstamos para financiar actividad industrial y agricultura ha sido mucho más modesta, pero ha existido también. La industria ha pasado de 143.246 millones de euros hace un año a 131.000 actuales, mientras que las actividades agrarias han pasado de un volumen de crédito de 21.782 millones a 20.202. Las pérdidas son de un 8,3% y un 7,2%, respectivamente.

En la adquisición de vivienda el saldo de préstamos pasó de 626.550 millones de hace un año a los 605.293 actuales: 21.257 millones menos, un 3,39% menos solamente, acorde con un desapalancamiento más moderado en los hogares que en las empresas. Por lo que se refiere al crédito al consumo, cede 4.782 millones, un 12,68%, según los datos aportados por el Banco de España.

Aún después de este severo ajuste en los destinos del crédito, el 58,2% del total destinado a sectores residentes no financieros y no administrativos, el sector privado exclusivamente, sigue concentrado en actividades relacionadas con la vivienda, desde construcción, hasta compra, pasando por los servicios inmobiliarios. En 2009 era de un 60,26%. El modelo sigue, por tanto, muy desequilibrado, aunque se corrige lentamente.

Tomando solo el último año, ha pasado de 1,768 billones en marzo de 2012 a 1,558 billones en marzo de este año. La contracción es de 210.000 millones, un 11,87% anual, y nada menos que 17.500 millones al mes: algo más de 1,5 puntos de PIB al mes, una tasa casi tan acelerada como la de crecimiento que experimentaba el crédito cuando crecía en los primeros años del siglo.

Desde los máximos cíclicos, que se marcaron en 2008 con 1,869 billones de euros, el ajuste es de 311.000 millones. El descenso es de un 16,6% acumulado en cuatro años, a una media de cuatro puntos anuales. En términos absolutos el desendeudamiento sería de únicamente 6.000 millones al mes, pero con un descenso de solo 2.400 millones al mes hasta diciembre de 2011, y muy acelerado e intenso después.

Para darnos una idea cabal del grado de desapalancamiento de la economía privada hay que tomar como referencia el tamaño de la economía nacional. Así, mientras en 2008 el crédito llegaba al 171,9% del PIB, ahora es de solo el 146,5% del PIB, con un descenso de 25,4 puntos de PIB, de la riqueza nacional anual. Tal ratio comienza a estar muy cercana al ideal para recomponer de nuevo el crecimiento vía endeudamiento, según los análisis de los expertos. Además, el óptimo se logrará antes del mejor de los escenarios dibujados por tales expertos: algunos situaban la limpieza de los excesos (fin del desapalancamiento) en el entono de 2017, bien es cierto que si no cambiaban las condiciones de 2009 y 2010.

Empresas, familias y Gobiernos

Aunque el crédito de la banca al sector privado residente es de 1,558 billones de euros, el captado por los sectores residentes no financieros llega hasta 2,863 billones. En esta cantidad están también incluidos los créditos captados en el exterior, con un volumen nada despreciable en el caso de las empresas (336.000 millones ahora) y más limitado en caso de los hogares (3.052 millones ahora).

El gran capítulo que eleva la deuda a sectores residentes no financieros son las administraciones públicas, con deuda récord de 923.311 millones de euros al cierre del primer trimestre del año. Este capítulo ha avanzado con la crisis y ha acelerado el ritmo en el último año como consecuencia de la crisis bancaria y de la afloración de impagados de las administraciones a sus proveedores.

En los últimos quince meses el avance de la deuda pública ha sido similar al descenso de la deuda privada bancaria, aunque en absoluto es un trasvase de un concepto a otro. La deuda pública ha pasado de 736.000 millones al finalizar 2011 a los 923.300 millones actuales. Desde 2009, sin embargo, el avance ha sido vertiginoso, pues ha pasado de los 565.082 millones de euros a los 923.311 citados: nada menos que 358.000 millones en tres años, nada menos que 9.180 millones al mes.

La deuda pública tiene ya una presencia importante en el crédito bancario, pues absorbe 217.076 millones de euros, frente a los 126.000 millones que tenía concedidos la banca a las administraciones públicas en diciembre de 2011. El crecimiento interanual ronda el 20% (frente al 35% de avance en 2009), mientras que en el caso de las empresas y familias, desciende.

El saldo de crédito concedido a las familias ha descendido en 38.000 millones de euros (un 4,42% interanual), pasando de 858.762 millones en marzo de 2012 a los 820.183 millones en marzo de este año. En los últimos quince meses ha bajado en 50.777 millones, intensificando el ritmo de ajuste desempeñado en los años anteriores. El máximo de crédito a los hogares españoles se alcanzó en 2010, con 898.146 millones de euros. Solo 3.025 millones están financiados desde el exterior. La mayor de las partidas tiene garantía real, pues es para la financiación de la compra de vivienda. Ahora es de 633.482 millones, frente a los 659.805 de marzo de 2012, con un descenso de 26.000 millones de euros, un 3,94% en tasa interanual.

En el caso de las empresas, de un total de 1,120 billones vivos, solo 710.056 millones están concedidos por entidades de crédito residentes. El resto es crédito captado en el exterior (336.871 millones de euros), o bonos y valores emitidos por filiales financieras de empresas no financieras (73.253 millones de euros). La mayor concentración del desapalancamiento corporativo se produce en el crédito bancario residente, pues ha pasado de 828.598 millones de euros a los 710.056 millones citados. Supone una pérdida de 118.000 millones, un 14,2%, con una aceleración muy fuerte también en el último año.

Contabilizando también el crédito captado en el exterior, el desapalancamiento de los últimos doce meses es de 132.000 millones, con una caída del saldo agregado del 10,5%.

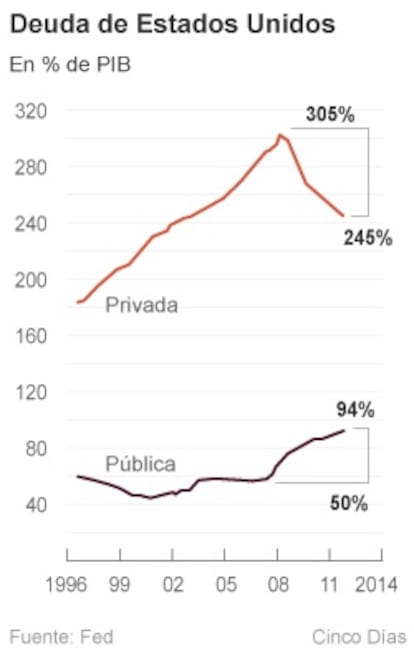

El ejemplo de EE UU

En Estados Unidos el endeudamiento privado ha experimentado un fuerte descenso ya desde 2008, con la llegada de la crisis financiera. La rapidez del ajuste financiero en la primera economía del mundo ha permitido que el apalancamiento del sector privado (empresas y familias) se haya reducido en 60 puntos de PIB desde 2008. En concreto, ha pasado del 305% del PIB al 245% del PIB.

De forma bastante simétrica, en el mismo periodo la deuda pública emitida por el tesoro norteamericano casi se ha duplicado, pues ha pasado del 50% del PIB con el que arrancó la crisis al 94% del PIB actual.

Además del crecimiento de la deuda pública, en el caso de Estado Unidos hay que contabilizar el avance del balance de la Reserva Federal, que llega ya al 30% del PIB por el aumento de la liquidez para adquirir tanto bonos públicos como emisiones de deuda privada corporativa. Esta operación iniciada hace unos años por la Reserva Federal, conocida como expansión cuantitativa, que no es otra cosa que poner dinero a mansalva en el sistema económico en paralelo a mantener los tipos de interés en el cero por ciento, también supone aumento de deuda a largo plazo, puesto que los títulos adquiridos no desaparecen y se han financiado con la emisión de dólares nuevos. Además, este incremento de la cantidad de dinero vía adquisición de títulos de deuda es una bomba cebadora de la inflación en el largo plazo, según los expertos.

Lo cierto es que Estados Unidos ha abandonado la recesión con relativa facilidad gracias a las inyecciones de liquidez de la Reserva Federal, que se han sucedido a lo largo de tres programas diferentes. Ahora existe un intenso debate en el seno de la Fed acerca de la conveniencia de mantener o retirar paulatinamente este tipo de estímulos a la actividad económica: unos consideran que la economía está anestesiada y que debe crecer por sus propios medios, mientras que otros consejeros, entre ellos su presidente, Benjamin Bernanke, que estiman que es muy pronto para retirar este tipo de muletas de la actividad, especialmente por los riesgos de que se genere una nueva contracción y un incremento del desempleo.