Lecciones del 'caso Kerviel'

No me puedo creer que mi jerarquía no haya tenido constancia de las cantidades que yo comprometía en mis operaciones. Es imposible generar grandes beneficios desde pequeñas posiciones'. Es parte de la declaración que Jérôme Kerviel hizo a la brigada financiera de la policía francesa que investiga el fraude multimillonario que se ha llevado por delante el bien ganado prestigio financiero de Société Générale, y compromete el futuro del banco francés. Pero además resume la ambiciosa filosofía que buena parte de la banca aplica a su gestión diaria para obtener réditos crecientes en los mercados financieros, sin más control que la buena fe de sus operadores, que está también en el germen de la crisis subprime que ha explotado en las manos del sistema financiero mundial.

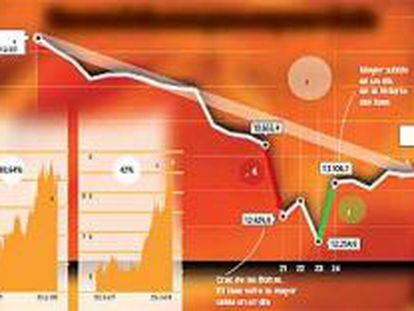

Independientemente del futuro que le espere a esta centenaria y honorable institución gala, el agujero creado en sus cuentas -en las que aparece como secundaria una provisión de 2.000 millones por pérdidas ocasionadas por las hipotecas basura-, el caso Société Générale-Kerviel, refleja casi todos los vicios de la incesante huida hacia delante en la búsqueda del resultado por el resultado.

Además, aporta las lecciones necesarias para recomponer los mecanismos internos de control y transparencia y los externos de supervisión, para que los excesos cometidos por el sistema financiero en el mundo -desde lo del empleado encargado de riesgos que concedió la primera hipoteca subprime en Estados Unidos a quien compró sus derivados buscando un desempeño inmoral y especulativo en Europa- sean atajados, controlados y evitados.

La pequeña cumbre convocada esta semana por Gordon Brown en Londres es un intento por buscar soluciones al endiablado dominó desencadenado en julio en EE UU, que ya se ha llevado por delante un banco en Reino Unido, ha dañado seriamente a varias entidades en Alemania y puede acabar con otro banco en Francia, además de haber zarandeado al todopoderoso UBS en el oasis helvético del secreto bancario y las grandes fortunas. EE UU se venía diferenciando de Europa en que mientras ésta evitaba las crisis por no correr los riesgos de las aventuras financieras, allí se ponían las innovaciones en marcha y, si se generaban problemas, allí los resolvían. Sin embargo, esta vez la ola ha llegado demasiado lejos.

La práctica financiera de la búsqueda de la máxima ganancia, amparada en incentivos personales siempre crecientes, estimulados por políticas de liquidez inagotable y tipos negativos, ha puesto en el mercado un sarcoma financiero desconocido. Y todo ello con la venda en los ojos de la supervisión bancaria norteamericana, mientras la metástasis llegaba a bancos de todo el mundo y paralizaba, por desconfianza, la actividad crediticia hasta poner en riesgo la economía real.

Cuando los movimientos de capital están tan interconectados y globalizados debe existir un mecanismo de supervisión global, o al menos criterios de obligado cumplimiento, para todos los supervisores y bancos, que exija ética profesional, responsabilidad y honestidad económica. Sólo así se podrá exigir a los agentes privados la confianza que ahora ni ellos se profesan entre sí, y que es como el oxígeno para los seres vivos.