Las torres de móvil, ante su edad de oro

La gestión de redes de telecos es ya un sector multimillonario en Bolsa gracias a su crecimiento

El sector de los operadores independientes de infraestructuras de telecomunicaciones vuelven a vivir una edad de oro: millonarias operaciones corporativas en todos los continentes, entradas de nuevos inversores, tanto gestoras como fondos especializados en infraestructuras, y una apuesta de las bolsas en pos de un crecimiento del mundo de las torres de telefonía móvil gracias al imparable aumento del tráfico de datos y la implantación del futuro 5G.

Lo cierto es que las bolsas están apostando por el sector, cuyos principales actores se mueven en máximos históricos y alcanzan capitalizaciones multimillonarias. Solo los cuatro grandes grupos suman un valor de mercado por encima de 100.000 millones de euros.

En EE UU, American Tower acumula una revalorización del 25%, superando los 131 dólares por acción, que otorgan al grupo una capitalización bursátil cercana a 57.000 millones de dólares (casi 51.000 millones de euros). Su rival Crown Castle sube casi un 20% desde enero, cotiza en máximos históricos y capitaliza 37.600 millones de dólares. SBA, tercera en liza, sube un 31% en el año, registrando nuevos máximos históricos, que conceden a la empresa una capitalización de 16.500 millones.

Cellnex, primer grupo europeo, puede presumir de una subida anual del 31% que ha llevado a la empresa a batir su máximo histórico en los últimos días. Su actual valor de mercado supera los 4.155 millones de euros. Inwit, filial de Telecom Italia, gana un 16% anual y también coquetea con sus máximos.

De cara a los próximos meses, el mercado está pendiente de la posible salida a Bolsa de China Tower, la compañía creada por las grandes operadoras del país para agrupar sus emplazamientos de telefonía móvil. Sería una de las grandes OPV del año. De momento, no hay valoración sobre la compañía, aunque el valor de los activos transferidos por las telecos chinas rondó los 36.000 millones de dólares.

En términos operativos, las compañías ya se han examinado de las cuentas del primer trimestre, reiterando o mejorando sus objetivos para 2017. American Tower registró un aumento de los ingresos del 25% en el primer trimestre, y prevé un aumento de casi el 14% para 2017. Crown Castle elevó su volumen de negocio un 8,7% entre enero y marzo, batiendo las previsiones del mercado, mientras que SBA elevó sus ingresos un 6%, también por encima de las estimaciones de los analistas. La empresa, igualmente, incrementó sus previsiones para el conjunto del año.

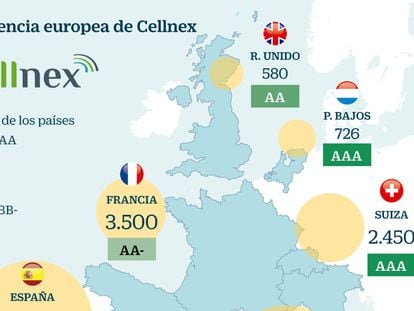

En el caso de Cellnex, los ingresos aumentaron un 15%, gracias a su imparable expansión europea. Entre sus objetivos para 2017, figura un crecimiento del flujo de caja libre recurrente por encima del 10%.

En definitiva, los inversores tienen claro que el sector va a seguir manteniendo el ritmo de crecimiento. Este avance viene, entre otros motivos, por el posicionamiento de los grupos independientes para adquirir las torres de móvil que las telecos vayan a poner a la venta, para captar ingresos con los que reducir deuda o invertir en nuevos servicios y tecnologías. Esta estrategia permite a estos grupos independientes asegurarse unos ingresos recurrentes durante largos periodos de tiempo, por los pagos asegurados por parte de las telecos.

En términos globales, según Morgan Stanley, más del 60% de las torres de telefonía móvil son propiedad todavía de las telecos, especialmente en Europa, con lo que el potencial de captar nuevos activos por parte de los gestores independientes es muy alto. En EE UU, no obstante, las telecos han externalizado cerca de un 90% de los emplazamientos de móvil, si bien los operadores independientes, especialmente, American Tower, han acelerado en su expansión internacional.

En este escenario, los operadores independientes siguen pendientes de cualquier proceso de venta de torres que un operador pueda poner en marcha. Uno de los últimos ejemplos es la compra por parte de Cellnex de 2.239 torres de la suiza Sunrise, en una operación valorada en 430 millones de euros. Cellnex contó con el apoyo de Swiss Life y del brazo financiero de Deutsche Telekom. Semanas atrás, la empresa alcanzó un acuerdo con la francesa Bouygues para incorporar 3.000 nuevos emplazamientos con una inversión de 854 millones.

En febrero, American Tower reforzó su posición en Europa al cerrar la compra de la francesa FPS Towers por 512 millones de euros, e incorporar 2.500 emplazamientos. En marzo, acordó la compra de 1.400 torres en Paraguay a la operadora Millicom International Cellular.

Estas compañías no han tenido problema en los últimos tiempos para captar recursos con bonos o deuda bancaria. Cellnex ha colocado bonos por 1.750 millones de euros desde 2015. American Tower hizo una última emisión en marzo por 500 millones de dólares, mientras que Crown Castle colocó deuda por 350 millones en abril. Las agencias de calificación respaldan a estas empresas. Por ejemplo, Moody’s mejoró el pasado año la perspectiva de American Tower y el rating de Crown Castle.

Las operaciones corporativas también han abierto la puerta a fondos de inversión. Por ejemplo, Telefónica alcanzó un acuerdo en febrero para vender un 40% del capital de su filial Telxius a KKR por 1.275 millones de euros.

Pero, el crecimiento de los grupos independientes también va a venir de los despliegues de las nuevas tecnologías móviles, impulsados por el imparable crecimiento del tráfico de datos. En el sector se habla de una explosión de conectividad, generado por el aumento de los objetos conectados desde 15.000 millones en 2015 a 50.000 millones en 2020, según las estimaciones de Cisco. El tráfico de datos en movilidad subirá un 600% en los próximos cinco años.

Con la llegada del 5G, las operadoras se verán obligadas a densificar sus redes, con la instalación de las llamadas small cells, aprovechando el mobiliario urbano. Cellnex calcula que en las zonas urbanas serán necesarias de 10 small cells por cada antena normal.

Este escenario podría obligar a las telecos a buscar acuerdos para compartir redes, tal y como reconoció Sunil Bharti Mittal, presidente de la patronal de las operadoras GSMA, en el pasado MWC de Barcelona. Aquí, los gestores independientes presentan su candidatura a ‘ayudar’ a las telecos en los nuevos despliegues. Barclays cree que esta densificación de las redes por el imparable crecimiento del tráfico, otorga un fuerte potencial de crecimiento a grupos como Inwit y Cellnex, que ya ha establecido diferentes acuerdos para el despliegue de small cells.

Newsletters

Sobre la firma